In recent years, the rise of cryptocurrency has revolutionized the financial industry. It has not only provided individuals with a new way to invest and transact, but also introduced unique opportunities to save on taxes. One such opportunity is the tax deductibility of crypto loans.

Unlike traditional loans, where the interest paid is generally not tax deductible, borrowing in cryptocurrency might offer significant tax benefits. This is because cryptocurrency is treated as property for tax purposes, which means that the interest paid on a crypto loan might be eligible for tax deductions.

By utilizing a crypto loan, individuals can potentially save on their tax bills by deducting the interest paid on the loan. This can be especially advantageous for those who have substantial cryptocurrency holdings and are looking to access liquidity without triggering a taxable event.

It’s important to note that the tax deductibility of crypto loans might vary depending on the jurisdiction and individual circumstances. Therefore, it’s essential to consult with a tax professional to understand the specific rules and regulations in your country. Nevertheless, for eligible individuals, borrowing in cryptocurrency can be a strategic financial move that not only provides access to liquidity but also offers potential tax advantages.

Crypto Loan Tax Deductibility

Ипользование криптовалюты в качестве залога для получения кредита может иметь налоговые преимущества.

Согласно некоторым правилам налогообложения, проценты по кредитам, полученным в криптовалюте, могут быть отнесены на налоговый вычет. Это может быть особенно полезно для тех, кто владеет большим количеством криптовалюты и ищет способы минимизации налоговых обязательств.

В то время как проценты по кредитам в фиатной валюте обычно не являются налоговыми вычетами, использование криптовалюты в качестве залога позволяет считать проценты по кредиту налогово-вычетными расходами. Это может помочь снизить налогооблагаемую базу и уменьшить общий налоговый долг.

Однако необходимо учесть, что существуют определенные требования для получения налоговых льгот в отношении криптовалютных кредитов. В некоторых юрисдикциях могут существовать ограничения по сумме кредита, типу криптовалюты или целям его использования. Также, необходимо иметь документальное подтверждение операций и свойства криптовалюты.

Кроме того, стоит отметить, что налоговые вычеты могут быть доступны не всем криптовалютным кредитам. Они могут быть применимы только к определенным типам кредитов, таким как бизнес-кредиты или кредиты на инвестиционные цели.

В целом, использование криптовалюты в качестве залога для получения кредита не только может предоставить доступ к финансированию, но и обеспечить налоговые преимущества. Однако перед принятием решения о криптовалютном кредите и его налоговых последствиях, рекомендуется проконсультироваться со специалистом по налогам или юристом, чтобы убедиться в надлежащем соответствии с местными законами и требованиями.

Borrowing in Cryptocurrency Could Help with Taxes

Использование криптовалюты в качестве средства займа может иметь преимущества при уплате налогов. В некоторых странах криптовалютные займы могут быть освобождены от налогов или быть подлежащими налоговым вычетам.

Основная преимущество использования криптовалютного займа для уплаты налогов заключается в том, что сконвертированные криптовалютные средства могут быть освобождены от налоговых обязательств или подлежать налоговым вычетам в зависимости от юрисдикции и налоговых законов.

Криптовалюты имеют особый статус, и поэтому некоторые страны предоставляют налоговые льготы для операций с криптовалютными займами. Доходы от криптовалютных займов могут быть освобождены от налогов или быть допустимыми для налоговых вычетов, что дает клиентам дополнительную финансовую выгоду.

Однако, чтобы быть платежеспособным, клиенты должны соответствовать требованиям, установленным налоговыми органами. Некоторые страны могут предусматривать различные условия для освобождения от налогов или налоговых вычетов при использовании криптовалюты в качестве средства займа.

Клиенты, которые планируют использовать криптовалютный займ для получения налоговых выгод, должны соблюдать все требования и условия, установленные налоговым законодательством. Это может включать подачу дополнительной документации, ведение аккуратной бухгалтерии и соблюдение сроков.

В целом, криптовалютные займы могут предоставить потенциальные налоговые преимущества, и клиенты, которые планируют использовать криптовалюту в качестве средства займа, должны обратиться к профессиональному налоговому консультанту, чтобы узнать о своей ситуации и возможных налоговых выгодах.

Преимущества использования криптовалюты в качестве средства займа:

- Освобождение от налоговых обязательств

- Возможность налоговых вычетов

- Дополнительные финансовые выгоды

Однако, необходимо обратить внимание на требования и условия, установленные налоговыми органами, и соблюдать их, чтобы быть eligible для налоговых льгот.

| Страна | Освобождение от налоговых обязательств | Налоговые вычеты |

|---|---|---|

| Страна 1 | Да | Да |

| Страна 2 | Да | Нет |

| Страна 3 | Нет | Да |

Примечание: Информация в этой статье предоставляется в общих чертах и может быть изменена или дополнена в зависимости от различных юрисдикций и налоговых законов. Клиентам рекомендуется проконсультироваться с налоговым консультантом, чтобы установить свою платежеспособность и потенциальные налоговые выгоды при использовании криптовалютного займа.

Benefits of Borrowing in Cryptocurrency

Cryptocurrency, such as Bitcoin or Ethereum, has gained significant popularity in recent years. Apart from its potential for investment and transactions, borrowing in cryptocurrency can also offer several benefits, especially in terms of taxes.

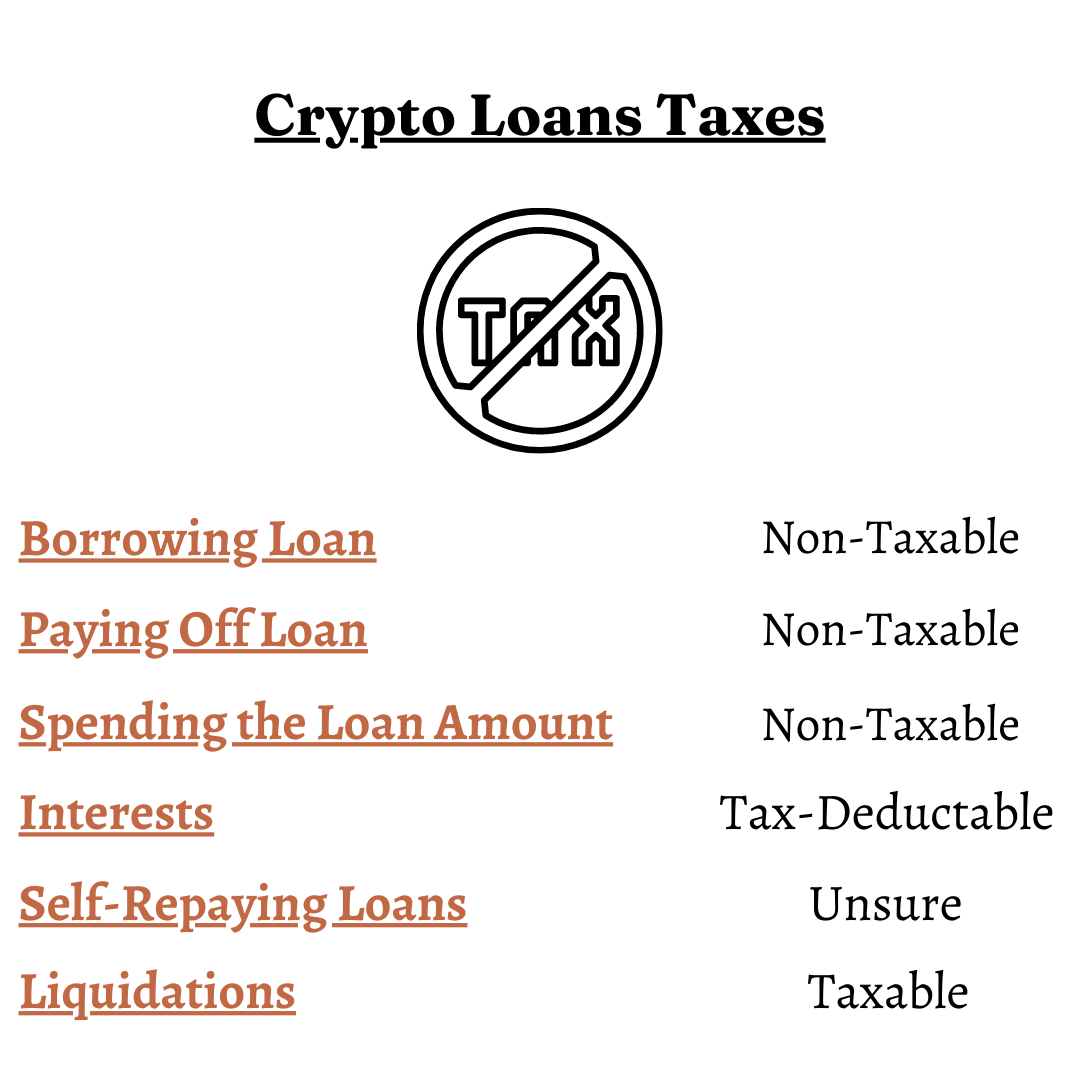

- Tax Exempt Status: Cryptocurrency loans are often exempt from traditional capital gains taxes. When borrowing in cryptocurrency, the loan amount received is not considered taxable income. This can provide a significant advantage compared to borrowing in traditional fiat currency.

- Tax Eligibility: In some jurisdictions, borrowing in cryptocurrency might provide additional tax benefits. Depending on the local tax laws, interest paid on crypto loans could be tax-deductible or eligible for tax credits, further reducing the overall tax burden.

- Capital Gains Deferral: By borrowing in cryptocurrency instead of selling it, borrowers can potentially defer their capital gains taxation. Borrowers can use their crypto assets as collateral for obtaining loans while still holding onto their appreciated assets. This allows investors to access capital without triggering taxable events.

- Asset Diversification: Borrowing in cryptocurrency can provide an opportunity for asset diversification. Instead of borrowing against traditional assets, borrowers can leverage their cryptocurrency holdings, allowing them to maintain exposure to the potential upside of their crypto investments while obtaining liquidity.

- Lower Interest Rates: Borrowing in cryptocurrency might offer lower interest rates compared to traditional loans. This can be particularly beneficial for individuals with significant cryptocurrency holdings, as the borrower’s assets can serve as collateral and reduce the lender’s risk. Lower interest rates can result in reduced borrowing costs and increased savings.

In conclusion, borrowing in cryptocurrency can have various benefits, especially in terms of taxes. Crypto loans can be tax-exempt, eligible for deductions or credits, allow for capital gains deferral, provide asset diversification opportunities, and potentially offer lower interest rates. However, it’s important to consider the specific tax laws and regulations in your jurisdiction before making any financial decisions.

Налоговые последствия займа в криптовалюте

Брать займы в криптовалюте может иметь налоговые последствия, которые могут быть выгодными для заемщика. В некоторых случаях заемщики могут быть подходящими для налоговых вычетов или освобождения от уплаты налогов.

Поскольку криптовалюта считается имуществом, заем в криптовалюте может быть использован для вычета расходов, связанных с получением дохода. Заем на майнинг или инвестиции в криптовалюту, например, может быть признан допустимым расходом для целей налогообложения.

Другие наиболее распространенные налоговые выгоды для заемщиков включают освобождение от уплаты налогов на прирост стоимости токена, полученного в качестве кредита, и вычет процентных платежей по займу в криптовалюте.

В некоторых юрисдикциях владение или использование криптовалюты может иметь специальные налоговые последствия. Заем в криптовалюте может предоставить заемщику возможность получить дополнительные налоговые льготы, освобождение или уменьшение налоговых обязательств.

Преимущества займа в криптовалюте для налоговых вычетов

- Допустимые расходы: заем в криптовалюте может быть признан допустимым расходом для целей налогообложения, таким образом, заемщик может получить вычет на эти расходы.

- Освобождение от уплаты налогов на прирост стоимости: токен, полученный в качестве кредита, может освобождаться от налогообложения при его реализации. Это может быть значительным преимуществом в перспективе повышения стоимости токена.

- Вычет процентных платежей: процентные платежи по займу в криптовалюте могут быть учтены как допустимый расход, что позволяет заемщику получить вычет на эти платежи.

Необходимость консультации с налоговым экспертом

В связи с сложностью налоговых законов и вариативностью интерпретации этих законов в различных юрисдикциях, рекомендуется заранее проконсультироваться с налоговым экспертом. Налоговый эксперт поможет определить налоговые преимущества, связанные с займами в криптовалюте, и рассмотреть возможные налоговые обязательства или ограничения.

Важно помнить, что налоговые законы могут меняться, поэтому рекомендуется отслеживать последние обновления и изменения налогового законодательства.

Примеры налоговых вычетов с криптокредитов

Криптокредиты предоставляют ряд преимуществ в области налоговых вычетов. Вот некоторые примеры налоговых вычетов, которые можно получить при использовании криптокредитов:

- Вычеты на проценты по криптокредиту: Если вы взяли криптокредит и используете средства на инвестиции, то проценты по кредиту могут быть налогово вычетными. Это означает, что вы можете уменьшить свой налоговый доход на сумму, выплаченную в виде процентов по криптокредиту.

- Вычеты на комиссии по криптокредиту: Большинство платформ криптокредитов взимают комиссию за предоставление услуги. Эта комиссия также может быть налогово вычетной и уменьшать ваш налоговый доход.

- Вычеты на использование криптовалюты в бизнесе: Если вы используете криптокредит для финансирования своего бизнеса, то ваши затраты на бизнес могут стать налогово вычетными. Это может включать покупку оборудования, аренду помещения, выплату зарплаты сотрудникам и другие бизнес-расходы.

Помните, что налоговые вычеты по криптокредитам могут отличаться в зависимости от вашей страны и законодательства. В некоторых странах криптокредиты могут быть освобождены от налогов, а в других странах они могут не быть признаны налогово вычетными. Поэтому всегда лучше проконсультироваться с профессиональным налоговым советником или бухгалтером, чтобы уточнить свои налоговые обязательства и вычеты.

Eligibility for Tax Deductions with Cryptocurrency Loans

When it comes to crypto loans, there are certain criteria that determine if you are eligible for tax deductions. These deductions can provide significant benefits for those who qualify.

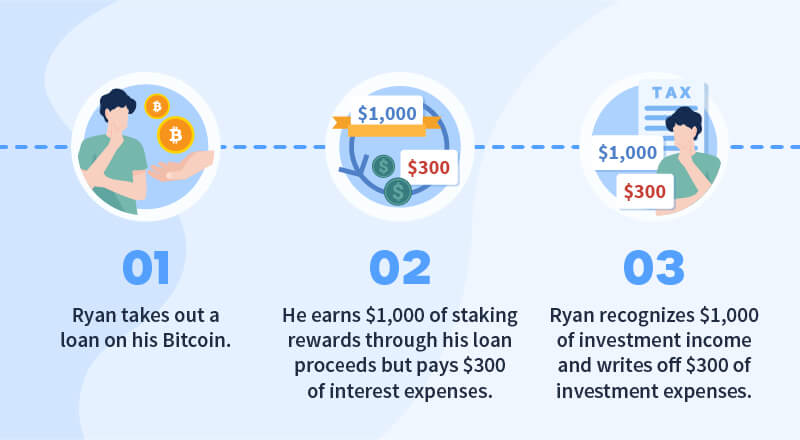

One important factor in determining eligibility is the purpose of the loan. If you borrow cryptocurrency for investment purposes, you might be eligible for tax deductions. The interest paid on the loan could be deductible as an investment expense.

However, if you borrow cryptocurrency for personal use or non-investment purposes, the interest paid on the loan may not be deductible. It is important to keep detailed records and consult with a tax professional to ensure you meet the eligibility requirements for tax deductions.

Another factor to consider is the type of cryptocurrency used for the loan. Different jurisdictions have different tax laws regarding cryptocurrency. While some jurisdictions classify cryptocurrency as property and allow deductions for interest paid on loans, others may not consider cryptocurrency loans eligible for deductions.

It is also important to note that not all expenses associated with cryptocurrency loans may be deductible. For example, fees and transaction costs related to the loan may not be eligible for deduction. Again, consulting with a tax professional is essential to understanding what expenses are deductible in your specific situation.

In some cases, borrowing in cryptocurrency could provide additional tax benefits. For example, if the borrowed cryptocurrency appreciates in value, you might be able to deduct the interest paid on the loan while also benefiting from the increased value of the cryptocurrency.

Overall, the eligibility for tax deductions with cryptocurrency loans can vary depending on factors such as the purpose of the loan, the type of cryptocurrency used, and the jurisdiction’s tax laws. It is crucial to keep detailed records, consult with a tax professional, and stay informed about any changes in tax regulations related to cryptocurrency in order to maximize your eligible deductions.

Criteria for Tax Deductibility of Cryptocurrency Loans

When it comes to the tax deductibility of crypto loans, there are certain criteria that need to be met in order to qualify for the benefits. Here are some key factors to consider:

- Cryptocurrency: To be eligible for tax deductibility, the loan must involve the use of cryptocurrency as collateral. This means that both the lender and borrower must be transacting in cryptocurrency.

- Benefits: The loan should provide some form of benefits for the borrower, such as financial gains or an increase in liquidity. These benefits can help justify the deductibility of the loan.

- Might be exempt: Depending on the jurisdiction, certain crypto loans might be exempt from taxes altogether. It’s important to consult with a tax professional or advisor to understand the regulations and exemptions in your specific location.

- Tax deductible: If the loan meets the necessary criteria, it may be considered tax deductible. This means that the borrower can claim the interest paid on the loan as a deduction on their tax return, reducing their overall tax liability.

It’s worth noting that the rules and regulations around cryptocurrency loans and tax deductibility may vary from country to country. Therefore, it’s crucial to consult with a tax professional who is familiar with the specific laws in your jurisdiction.

In summary, in order for a cryptocurrency loan to be tax deductible, it must involve the use of cryptocurrency as collateral, provide benefits for the borrower, and comply with local tax regulations. Working with a tax professional can help ensure that you are taking full advantage of any potential deductions and staying compliant with the law.

Документы, необходимые для предоставления налоговых вычетов

Если вы рассматриваете возможность использования криптовалютного кредита для получения налоговых вычетов, необходимо иметь все необходимые документы и подтверждения.

- Подтверждение об использовании кредита: Вам может потребоваться предоставить документы, подтверждающие то, что вы действительно использовали криптовалютный кредит.

- Свидетельства о доходе: Возможно, вам потребуется предоставить свидетельства о доходе, чтобы подтвердить, что вы имеете право на налоговые вычеты.

- Документы о платежах по криптовалютному кредиту: Будет полезно иметь все документы, которые подтверждают ваши платежи по криптовалютному кредиту, чтобы доказать свою платежеспособность и право на налоговые вычеты.

- Документы о стоимости криптовалюты: Вам может потребоваться предоставить документы о стоимости криптовалюты, чтобы подтвердить точную сумму, которую вы заемщик.

- Другие документы: Возможно, потребуются и другие документы, в зависимости от конкретной ситуации и требований налоговых органов.

Как и в случае с любыми налоговыми вопросами, рекомендуется проконсультироваться со специалистом по налогам, чтобы убедиться, что вы предоставляете все необходимые документы и что вы полностью соответствуете требованиям налогового законодательства. Имейте в виду, что не все криптовалютные кредиты могут быть допущены к налоговым вычетам, поэтому важно уточнить свою ситуацию и потребности с налоговым консультантом.

Потенциальные налоговые льготы от криптовалютных займов

Криптовалютные займы могут предоставлять потенциальные налоговые выгоды, которые связаны с освобождением от налогов, налоговым вычетом и дополнительными налоговыми преимуществами.

- Освобождение от налогов:

- Налоговый вычет:

- Дополнительные налоговые преимущества:

- Увеличение капитала: Криптовалютные займы позволяют инвестировать в криптовалюту без продажи активов. Если стоимость криптовалюты увеличивается, то при погашении займа можно получить дополнительную прибыль.

- Минимизация налоговых обязательств: Кредиторы могут использовать криптовалютные займы для минимизации налоговых обязательств, учитывая долг как убыток или расход для целей налогообложения.

- Уклонение от налогообложения: В некоторых случаях криптовалютные займы могут быть использованы для уклонения от налогообложения, однако это может быть незаконным и привести к серьезным последствиям.

В некоторых юрисдикциях криптовалютные займы могут быть освобождены от налоговых обязательств. Это связано с тем, что в новых и развивающихся рынках криптовалюты могут не регулироваться или не включаться в налоговую базу данных.

Криптовалютные займы могут быть признаны как налоговый вычет при определенных условиях. Например, если займ используется для инвестиций в бизнес или недвижимость, то проценты по займу могут быть учтены как расходы и уменьшить налогооблагаемую базу.

It’s important to note that the tax benefits of cryptocurrency loans may vary depending on the jurisdiction and individual circumstances. Before taking out a crypto loan for tax purposes, it’s advisable to consult with a tax professional to ensure compliance with local tax laws.

Tax Benefits on Loans Secured by Cryptocurrency

Loans secured by cryptocurrency can offer several tax benefits to borrowers. These benefits can help individuals and businesses save money on their tax liabilities. Here are some tax advantages that borrowers might enjoy when taking out a crypto-secured loan:

- Exempt from capital gains tax: When borrowers use cryptocurrency as collateral for a loan, they don’t need to sell their crypto assets, which means they can delay paying taxes on any potential capital gains. By avoiding the sale of crypto, borrowers can potentially defer their capital gains tax liability.

- Tax eligibility on interest payments: Interest payments made on crypto-secured loans might be tax-deductible. Depending on the jurisdiction, borrowers might be able to deduct the interest expense from their taxable income. This can result in a reduction of the overall tax liability.

- Potential deductible expenses: Additional expenses incurred in relation to the crypto-secured loan, such as loan origination fees, could be considered deductible expenses. Borrowers should consult with a tax professional to determine which expenses qualify for deductions.

- Utilization of losses: If borrowers have experienced losses in their cryptocurrency investments, they might be able to utilize those losses to offset any gains or income. This can help reduce the taxable income and potentially lower the overall tax liability.

It is important for borrowers to consult with a tax advisor or professional who is familiar with cryptocurrency taxation regulations in their jurisdiction. Tax laws and regulations regarding cryptocurrencies can vary greatly from country to country.

In conclusion, taking out a loan secured by cryptocurrency can provide borrowers with various tax benefits. These benefits include exemption from capital gains tax, eligibility for tax deductions on interest payments, potential deductibility of loan-related expenses, and the utilization of losses. However, individuals and businesses should seek advice from tax professionals to ensure compliance with relevant regulations and to maximize their tax advantages.

Как обеспечить защиту налоговых обязательств через криптовалютные займы под залог

Участники криптовалютного рынка часто задаются вопросом, каким образом можно снизить налоговую нагрузку при работе с криптовалютами. Одним из возможных решений является использование займов в криптовалюте под залог, которые могут позволить участникам рынка заметно снизить свои налоговые обязательства.

Традиционные займы могут приносить неудобства и привязывать участников рынка к долгосрочным обязательствам. Однако криптовалютные займы под залог предлагают ряд преимуществ, делая их привлекательными в контексте налоговых обязательств:

- Особые преимущества: При взятии займа в криптовалюте под залог, участники рынка могут уменьшить свою налоговую нагрузку. Заимствования в криптовалюте могут оказаться некоторым образом освобождены или стать квалифицированными для налоговых вычетов.

- Возможность избежать налогообложения при продаже криптовалют: В некоторых юрисдикциях продажа криптовалюты может облагаться налогом на капитальный доход. Однако, если вместо продажи криптовалюты участник рынка берет займ под залог своих криптовалютных активов, он может избежать наложения такого налога.

- Быстрый доступ к средствам: Криптовалютные займы под залог позволяют быстро получить доступ к средствам, не продавая свои криптовалютные активы. Это может быть особенно полезно в случае необходимости получения средств, снижая неудобства, связанные с ожиданием и обработкой традиционных заявок на займы.

Криптовалютные займы под залог могут быть надежным и эффективным средством для снижения налоговых обязательств. Однако, перед использованием такого типа займов, участникам рынка необходимо ознакомиться с налоговыми законодательствами и конкретными требованиями своей страны. Консультация с опытными налоговыми специалистами может помочь участникам рынка определить, в какой степени криптовалютные займы под залог могут способствовать снижению налоговых обязательств в их конкретном случае.

Tax Treatment of Interest Payments on Cryptocurrency Loans

Interest payments on cryptocurrency loans can have different tax treatments, depending on various factors. Understanding the tax implications of borrowing in cryptocurrency and the deductibility of interest payments can help individuals make informed decisions.

Cryptocurrency Loan

When individuals borrow in cryptocurrency, they receive a loan denominated in digital assets. The borrower must then repay the loan with interest in cryptocurrency or its equivalent value in fiat currency.

Potential Tax Deductibility

Interest payments on loans are generally tax deductible. However, the tax treatment for interest payments on cryptocurrency loans might be different from traditional loans in fiat currency, as cryptocurrency is still a relatively new asset class.

Eligibility for Deductibility

In order for interest payments on cryptocurrency loans to be tax deductible, they must meet certain criteria. This may include using the loan proceeds for eligible purposes, such as investment or business activities, and keeping proper documentation of the loan and interest payments.

Tax Benefits

If the interest payments on a cryptocurrency loan are tax deductible, borrowers may enjoy certain tax benefits. Deducting the interest payments from taxable income can reduce the overall tax liability, potentially resulting in lower taxes owed.

Exempt or Non-Deductible

It’s important to note that not all interest payments on cryptocurrency loans may be deductible. Some jurisdictions may consider cryptocurrency loans to be non-deductible or exempt from tax benefits. Therefore, it’s crucial for individuals to consult with a tax professional or research the specific tax regulations in their jurisdiction.

Conclusion

The tax treatment of interest payments on cryptocurrency loans can vary, and it’s essential for borrowers to understand the specific tax regulations in their jurisdiction. While interest payments on cryptocurrency loans might be eligible for tax deductibility and offer potential tax benefits, it’s important to seek professional advice and keep proper documentation to ensure compliance with tax laws.

Преимущества получения кредита под криптовалюту:

- Криптовалютные активы могут быть использованы в качестве залога для получения кредита. Это дает ряд преимуществ:

- Криптовалюта как залог максимизирует потенциальные преимущества — криптовалютные активы могут иметь высокую волатильность, что позволяет получить больше средств при использовании их в качестве залога.

- Криптовалюта имеет высокое признание — многие криптовалютные активы основаны на блокчейн технологии, которая признается многими экспертами и организациями как будущее финансовой индустрии.

- Криптовалюта может быть использована без разрешения — для получения кредита, обычно нет необходимости получать разрешение от центральных банков или других финансовых институтов, что упрощает процесс получения кредита.

- Налоговые льготы — криптовалюта может быть признана квалифицированным статусом, что может привести к налоговым льготам, таким как освобождение или возможность списания суммы кредита.

Использование криптовалюты в качестве залога для получения кредита может быть привлекательным выбором для инвесторов и предпринимателей, так как это дает ряд преимуществ.

Важно отметить, что преимущества, связанные с использованием криптовалюты в качестве залога, могут варьироваться в зависимости от конкретной ситуации и правил регулирующих органов. Поэтому всегда рекомендуется получить профессиональный совет и ознакомиться с местными законодательными актами, прежде чем принимать решение об использовании криптовалюты в качестве залога для получения кредита.

Освобождение от налогов с помощью криптовалютного займа

Борьба с налогами может быть сложным и долгим процессом. Однако, существуют некоторые преимущества, которые можно использовать для минимизации налогов. Одним из таких преимуществ является криптовалютный займ.

Если вы занимаете деньги в виде криптовалюты, вы можете квалифицироваться для освобождения от налогов. Это означает, что вы можете не платить налоги на сумму криптовалюты, полученной в качестве займа. Это может быть особенно полезно, если вы хотите инвестировать в другие криптовалюты или использовать их для других целей.

Для того чтобы стать имущественно годным для освобождения от налогов, вам нужно отвечать определенным требованиям. Например, ваш доход должен быть ниже определенного уровня, и вы должны использовать полученные средства для инвестирования или предпринимательской деятельности.

Кроме того, сумма криптовалюты, полученной в качестве займа, может быть учтена как вычет при подсчете налоговой базы. Это означает, что вы можете уменьшить свою налоговую обязанность на сумму, полученную в качестве займа.

Однако, необходимо обратить внимание на следующее. Как правило, криптовалютные займы подлежат налогообложению, если они считаются обычным доходом. Поэтому, прежде чем брать криптовалютный займ, проверьте действующие налоговые правила и проконсультируйтесь с налоговым консультантом.

В конечном итоге, использование криптовалютного займа в качестве стратегии налогового планирования может помочь вам минимизировать налоговую обязанность и воспользоваться определенными вычетами. Однако, важно убедиться в том, что вы соответствуете требованиям и налоговым правилам для получения этих преимуществ.

Понимание налоговых льгот для криптографических займов, обеспеченных криптовалютой

Для тех, кто владеет криптовалютой, налоговые льготы могут быть одним из преимуществ, связанных с криптографическими займами. Криптовалюта имеет потенциал быть освобожденной от налогообложения, что делает ее особенно интересной для тех, кто заинтересован в получении дополнительных налоговых выгод.

Чтобы быть сведущими в пользе налоговой освобождения, необходимо понимать, что не все криптокарты или займы, обеспеченные криптовалютой, могут быть освобождены от налогов. Только те криптовалюты, которые являются достаточно устойчивыми, могут быть признаны освобожденными от налогообложения.

Для того чтобы быть облагаемым налогом, криптовалюта должна быть рассматриваема, как ценность или собственность, которая подлежит налогообложению. В то же время, если криптовалюта используется исключительно в качестве средства обмена, она может быть освобождена от налога.

То есть, если вы используете свою криптовалюту для обеспечения криптографического займа, возможно, вы можете пользоваться налоговыми преимуществами. Криптовалюта, используемая в качестве залога, может быть освобождена от налогообложения, поскольку она не считается продажей и не приносит прибыли.

Эти налоговые льготы могут быть особенно полезны для тех, кто берет заем, чтобы инвестировать в криптовалюту. Такие люди могут получить налоговые выгоды, включая вычеты на проценты по займу и возможность отнести затраты на платежи с использованием криптовалюты в долг на налоговые вычеты.

В целом, криптографические займы могут предоставить значительные налоговые преимущества, особенно для тех, кто хочет инвестировать в криптовалюту и в то же время снизить свою налоговую нагрузку. Подойдите к вопросу о налоговой освобождаемости тщательно, проконсультировавшись с налоговым советником, чтобы убедиться, что вы являетесь приемлемым кандидатом для этих льгот.

Частые вопросы:

Каким образом криптовалютные займы могут помочь с налогами?

Криптовалютные займы могут помочь с налогами, так как проценты по займу могут быть вычетными расходами для налогооблагаемых лиц.

Какие налоговые преимущества предоставляют криптовалютные займы?

Криптовалютные займы предоставляют налоговые преимущества в виде возможности вычета процентов по займу при подсчете налогооблагаемой прибыли.

Где можно получить криптовалютный займ?

Криптовалютные займы можно получить в различных криптовалютных платформах и сервисах, которые предоставляют услуги по кредитованию с использованием криптовалюты.

Какие криптовалюты можно использовать для получения займа?

Для получения криптовалютного займа можно использовать различные криптовалюты, включая Bitcoin, Ethereum, Litecoin и другие популярные криптовалюты.

Какую сумму можно получить в качестве криптовалютного займа?

Сумма криптовалютного займа может варьироваться в зависимости от платформы или сервиса, однако обычно предлагаются займы от нескольких сотен до нескольких тысяч долларов.

Как процесс погашения криптовалютного займа влияет на налогооблагаемую прибыль?

При погашении криптовалютного займа проценты по займу обычно учитываются как расходы, что позволяет снизить налогооблагаемую прибыль и соответственно уменьшить сумму налоговых платежей.

Есть ли какие-либо риски при получении криптовалютного займа?

Получение криптовалютного займа может быть связано с определенными рисками, включая потерю криптовалюты в результате нестабильности курса, а также возможность мошенничества со стороны недобросовестных сервисов или платформ.

Видео:

Using Crypto Loans to LEGALLY Avoid Taxes 💰

Borrow Against Crypto – How to Get Instant Cash with 0% Interest! (Crypto Loan Strategy)

45 комментариев

Мне кажется, что это отличная возможность сэкономить на налогах. Мы живем в эпоху цифровых технологий, и государство должно учитывать это. Если есть возможность получить вычет по налогам на криптокредиты, то почему бы не воспользоваться?

Согласен с вами, Мария. В настоящее время криптовалюты играют все более важную роль в экономике, и налоговые вычеты для криптозаймов могут дать дополнительные возможности сократить налоговую нагрузку. Это особенно актуально для тех, кто уже имеет значительные объемы криптовалюты и хочет получить доступ к ликвидности без увеличения налоговых обязательств.

В принципе, я согласна с автором статьи. В то время как традиционные кредиты не дают таких налоговых льгот, заимствование в криптовалюте предоставляет такую возможность. Ведь криптовалюта рассматривается как имущество с точки зрения налогов, что означает возможность списывать проценты, уплаченные по криптокредиту, с налогооблагаемой базы. Думаю, это может быть очень выгодным для тех, кто имеет большие суммы в криптовалюте и хочет получить доступ к ликвидности, не активизируя налогооблагаемое событие.

Мне кажется, что использование криптокредитов для налоговых вычетов — отличная идея. Если посмотреть на криптовалюту как на собственность, то это дает возможность сократить налогооблагаемую базу и сэкономить на налогах. Это особенно полезно для тех, у кого большие криптоактивы и нужны деньги без учета налогов.

А какие дополнительные выгоды, кроме налоговых, есть при заемах в криптовалюте? Можно ли считать это безопасным инвестиционным инструментом?

Заемы в криптовалюте предлагают не только налоговые преимущества, но и другие возможности. Во-первых, использование криптозаймов позволяет получить доступ к ликвидности без необходимости продавать криптовалюту и тем самым терять потенциальные доходы от ее роста. Во-вторых, криптовалюты обеспечивают анонимность и безопасность сделок благодаря использованию криптографии. Однако, перед использованием криптовалюты как инвестиционного инструмента, необходимо тщательно изучить рынок и консультироваться с профессионалами, чтобы минимизировать риски потерь.

Очень интересная статья! Получается, что использование криптокредитов помогает не только зарабатывать, но и сэкономить на налогах. Кажется, это действительно выгодный финансовый ход. Уже завтра пойду искать информацию о том, как получить криптокредиты и воспользоваться налоговыми вычетами.

Интересная статья! Никогда не думала, что заем в криптовалюте может помочь в уплате налогов. Буду обязательно изучать эту возможность.

Какие дополнительные выгоды для налогообложения можно получить при использовании криптовалютных займов? Хотелось бы узнать подробнее.

Привет, Андрей! Использование криптовалютных займов может предоставить несколько дополнительных выгод для налогообложения. Во-первых, вы можете получить вычеты на уплату налогов. Если проценты, выплаченные по криптозаймам, признаются налогово-вычетными, то вы сможете уменьшить налогооблагаемую базу и сэкономить на налогах. Кроме того, криптовалютные займы позволяют получить доступ к ликвидности без того, чтобы вызвать налоговое событие. Однако, стоит отметить, что дополнительные выгоды для налогообложения могут различаться в зависимости от юрисдикции и индивидуальных обстоятельств. Для получения более подробной информации, рекомендую обратиться к налоговому консультанту.

Мне кажется, что это отличная возможность сэкономить на налогах. Я сама пользуюсь криптокредитами и могу сказать, что это действительно работает. Очень удобно получить дополнительные вычеты и снизить налогооблагаемую базу. Рекомендую всем!

А как это работает в России? Можно ли применять вычеты на налоги при заимствовании в криптовалюте?

Екатерина_1995, в России применение вычетов на налоги при заимствовании в криптовалюте все еще новшество. Однако, согласно некоторым экспертам, возможно использование криптозаймов для оптимизации налогов. Не забывайте, что важно получить консультацию у специалиста по налогам, чтобы понять все нюансы и требования налогообложения в России.

В последние годы рост криптовалют изменил финансовую индустрию. Он не только предоставил людям новый способ инвестировать и проводить транзакции, но также представил уникальные возможности сэкономить на налогах. Одним из таких возможностей является налоговый вычет по криптозаймам.

В отличие от традиционных займов, где уплаченные проценты обычно не подлежат налоговым вычетам, заем в криптовалюте может предложить значительные налоговые льготы. Это потому, что криптовалюта рассматривается как имущество для налоговых целей, что означает, что уплаченные проценты по криптозайму могут быть подлежащими налоговым вычетам.

Используя криптозайм, люди могут потенциально сократить свои налоговые счета, вычитая уплаченные проценты по займу. Это может быть особенно выгодно для тех, у кого есть значительные криптовалютные активы и кто хочет получить доступ к ликвидности, не вызывая налоговое событие.

Важно отметить, что налоговый вычет по криптозаймам может варьироваться в зависимости от юрисдикции и индивидуальных обстоятельств. Поэтому важно проконсультироваться с налоговым специалистом, чтобы понять конкретные правила и регуляции в вашей стране. Тем не менее, для квалифицированных лиц заем в криптовалюте может быть стратегическим финансовым шагом, который не только обеспечивает доступ к ликвидности, но и

В последние годы рост криптовалют изменил финансовую индустрию. Он не только предоставил людям новый способ инвестирования и совершения сделок, но также предложил уникальные возможности сэкономить на налогах. Одной из таких возможностей является налоговый вычет по криптозаймам. В отличие от традиционных займов, где уплаченный процент обычно не является налогово вычетным, заимствование в криптовалюте может предложить значительные налоговые льготы. Это связано с тем, что криптовалюта обрабатывается как имущество для налоговых целей, что означает, что уплаченный процент по криптозайму может быть подлежащим налоговому вычету. Используя криптозайм, индивидуумы могут потенциально сэкономить на своих налоговых счетах, вычитая уплаченный процент по займу. Это может быть особенно выгодно для тех, у кого значительные активы в криптовалюте и они ищут доступ к ликвидности без вызывания налогооблагаемого события. Важно отметить, что налоговый вычет по криптозаймам может изменяться в зависимости от юрисдикции и индивидуальных обстоятельств. Поэтому важно проконсультироваться с налоговым профессионалом, чтобы понять конкретные правила и предписания в вашей стране. Тем не менее, для квалифицированных индивидуумов заимствование в криптовалюте может быть стратегическим финансовым шагом, который не только обеспечивает доступ к ликвидности, но также

В последние годы рост криптовалюты революционизировал финансовую индустрию. Он не только предоставил людям новый способ инвестировать и совершать транзакции, но и представил уникальные возможности сокращения налогов. Одним из таких шансов является налоговая вычетность по криптозаймам. В отличие от традиционных займов, где уплаченные проценты обычно не подлежат налоговому вычету, заимствование в криптовалюте может предложить значительные налоговые льготы. Это связано с тем, что криптовалюта рассматривается как имущество в налоговых целях, что означает, что уплаченные проценты по криптозайму могут быть признаны подлежащими налоговому вычету. Используя криптозайм, люди потенциально могут сэкономить на налоговых счетах, вычитая уплаченные проценты по займу. Это может быть особенно выгодно для тех, кто имеет значительные криптовалютные активы и хочет получить доступ к ликвидности, не вызывая налоговых событий. Важно отметить, что налоговая вычетность по криптозаймам может варьироваться в зависимости от юрисдикции и индивидуальных обстоятельств. Поэтому важно проконсультироваться с налоговым специалистом, чтобы понять конкретные правила и регуляции в вашей стране. Тем не менее, для подходящих лиц заимствование в криптовалюте может быть стратегическим финансовым шагом, который не только обеспечивает доступ к ликвидности, но и

Какие документы потребуются для подтверждения налоговых вычетов по криптозаймам? Нужно ли предоставлять специальные отчёты или формы?

Для подтверждения налоговых вычетов по криптозаймам могут потребоваться различные документы, включая сведения о сумме займа, процентной ставке, сроках и условиях погашения. В некоторых случаях может быть необходимо предоставить отчеты о выплате процентов по займу и документацию о характере операций с криптовалютой. Рекомендуется консультироваться с налоговым консультантом для полного понимания требований и обязательств по налоговым вычетам в вашей стране.

Какие документы необходимо предоставить для учета криптозаймов при уплате налогов?

Для учета криптозаймов при уплате налогов необходимо предоставить документы подтверждающие сумму займа, курс обмена на момент получения займа, договор займа и любую другую информацию, которая может быть важна при расчете налогов. Также рекомендуется вести детальный учет операций с криптовалютой для обеспечения прозрачности и соответствия налоговому законодательству.

Какие документы необходимо предоставить для получения налоговых вычетов по криптозаймам?

Для получения налоговых вычетов по криптозаймам часто требуется предоставить документацию, подтверждающую факт заимствования в криптовалюте, а также расчеты по уплаченным процентам. Возможно, потребуется дополнительные документы, свидетельствующие о целях использования криптозайма. Рекомендуется консультироваться с налоговым консультантом для точной информации в соответствии с законодательством вашей страны.

Какие дополнительные выгоды могут быть доступны при использовании криптозаймов? Неясно, насколько это может быть выгодно для обычного инвестора.

Использование криптозаймов может принести дополнительные налоговые льготы и уменьшить налогооблагаемую базу. Для обычного инвестора это может означать возможность сэкономить на уплате налогов и улучшить финансовое положение. Важно учитывать индивидуальные обстоятельства и консультироваться с профессионалами по налогообложению.

Какие именно выгоды для налогообложения можно получить при использовании криптозайма?

При использовании криптозайма для получения налоговых выгод стоит учитывать, что возможность налогового вычета может варьироваться в зависимости от юрисдикции и индивидуальных обстоятельств. Однако, в целом, использование криптовалютного займа позволяет сократить налогооблагаемую базу за счет возможности вычета уплаченных процентов по займу. Рекомендуется обратиться к налоговому консультанту для более детальной информации по конкретным правилам и регуляциям в вашей стране. В целом, для подходящих лиц криптозаем становится стратегическим финансовым решением, обеспечивающим доступ к ликвидности и

Изучила ваш материал, и могу сказать, что использование криптозаймов для налоговых вычетов это действительно удобный инструмент. Считаю, что такая практика может стать эффективным способом снижения налоговой нагрузки и увеличения финансовых выгод.

В последние годы рост криптовалюты революционизировал финансовую индустрию. Он не только предоставил частным лицам новый способ инвестировать и торговать, но также представил уникальные возможности сэкономить на налогах. Одна из таких возможностей — налоговый вычет по криптозаймам. В отличие от традиционных займов, где уплачиваемый процент обычно не является налоговым вычетом, заимствование в криптовалюте может предложить значительные налоговые льготы. Это связано с тем, что криптовалюта рассматривается как имущество в налоговых целях, что означает, что уплаченный процент по криптозайму может быть признан налоговым вычетом. Используя криптовалютный займ, частные лица потенциально могут сэкономить на налогах, вычитая уплаченный процент по займу. Это может быть особенно выгодно для тех, кто имеет существенные криптовалютные активы и стремится получить доступ к ликвидности без вызывающего налоговое событие. Важно отметить, что налоговый вычет по криптозаймам может варьироваться в зависимости от юрисдикции и индивидуальных обстоятельств. Поэтому важно проконсультироваться с налоговым специалистом, чтобы понять специфические правила и регламенты в вашей стране. Тем не менее, для квалифицированных лиц заимствование в криптовалюте может быть стратегическим финансовым шагом, который не только предоставляет доступ к ликвидности, но также

Какие документы необходимо предоставить при учете налоговых вычетов для криптозаймов?

Для учета налоговых вычетов на криптозаймы необходимо предоставить копию договора займа в криптовалюте, подтверждение платежей по кредиту, а также информацию о сумме и процентной ставке. Эти документы помогут правильно оформить налоговые вычеты и сэкономить на налогах при использовании криптозаймов.

В последние годы восхождение криптовалюты изменило финансовую индустрию. Это позволило не только частным лицам обзавестись новым способом инвестирования и проведения транзакций, но также представило уникальные возможности по сэкономленю на налогах. Одним из таких возможностей является налоговый вычет по криптозаймам. В отличие от традиционных займов, где уплаченные проценты обычно не подлежат вычету, заем в криптовалюте может предложить значительные налоговые льготы. Это потому, что криптовалюта рассматривается как имущество для налоговых целей, что означает, что уплаченные проценты по криптозайму могут быть подходящими для налогового вычета. Используя криптозайм, частные лица могут потенциально сэкономить на налогах, вычитая уплаченные проценты по займу. Это может быть особенно выгодно для тех, у кого есть значительные криптовалютные активы и которые хотят получить доступ к ликвидности без налогового события. Важно отметить, что налоговый вычет по криптозаймам может отличаться в зависимости от юрисдикции и индивидуальных обстоятельств. Поэтому важно проконсультироваться с налоговым специалистом, чтобы понять конкретные правила и регуляции в вашей стране. Тем не менее, для подходящих частных лиц заем в криптовалюте может стать стратегическим финансовым решением, которое не только предоставляет доступ к ликвидности, но также

Какие именно налоговые вычеты доступны для займов в криптовалюте?

Для займов в криптовалюте можно применить различные виды налоговых вычетов в зависимости от конкретной ситуации. Например, в некоторых странах возможно получить вычет на уплаченные проценты по криптозайму, что может значительно снизить налоговую нагрузку. Важно помнить, что конкретные правила и возможности вычета могут различаться в разных юрисдикциях, поэтому рекомендуется обратиться за консультацией к специалисту по налогам для получения детальной информации.

Какие документы потребуются для подтверждения налогового вычета при использовании криптозаймов?

Для подтверждения налогового вычета при использовании криптозаймов могут потребоваться следующие документы: копия договора займа в криптовалюте, выписка из кошелька с подтверждением транзакций, справка о выплате процентов по займу, а также любые другие документы, подтверждающие факт займа и совершенные операции. Рекомендуется также вести подробную отчетность и хранить все связанные с криптозаймом документы в целях налогового контроля.

Я считаю, что вычет по налогам на криптокредиты – это отличная возможность для людей, которые хотят оптимизировать свои налоговые обязательства. Криптовалюта открывает новые горизонты в финансах, и действительно, возможность вычета процентов может существенно помочь тем, кто активно инвестирует. Главное помнить об индивидуальных особенностях налогообложения в своём регионе.

Я считаю, что использование криптозаймов для оптимизации налогов — это отличная возможность для тех, кто инвестирует в криптовалюту. Как минимум, это поможет сократить налогооблагаемую базу. Но важно помнить о разнице в правилах в разных юрисдикциях и обязательно проконсультироваться с профессионалом, прежде чем принимать решение.

Я считаю, что использование криптозаймов может значительно упростить налоговые вопросы. Наличие возможности списания процентов по таким займам — это огромный плюс для инвесторов. Интересно, как это будет регулироваться в будущем, но на данный момент, мне кажется, это отличная возможность сократить свои налоговые обязательства.

Интересно, какие именно налоговые вычеты доступны для криптозаймов в России? Есть ли нюансы, о которых стоит знать перед оформлением таких кредитов?

Антон, в России налоговые вычеты на криптозаймы действительно могут варьироваться. Важно учитывать, что вычеты зависят от суммы процентов, уплаченных по кредиту. Обязательно обрати внимание на необходимость подтверждения всех операций и консультацию с налоговым специалистом для избегания неприятностей.

Я считаю, что криптозаймы действительно могут быть полезными в вопросах налогообложения. Многие люди не понимают, насколько это может помочь с налоговыми вычетами. Однако важно помнить, что нужно консультироваться с профессионалами, чтобы избежать возможных проблем.

Я думаю, что заимствование в криптовалюте действительно может быть полезным. Это отличный способ уменьшить налоговую нагрузку, особенно для тех, кто активно инвестирует в цифровые активы. Однако важно всегда консультироваться с профессионалами, чтобы избежать неприятностей с налоговыми органами.

Какой именно процент налогового вычета можно получить при заемах в криптовалюте? Есть ли какие-то ограничения?

Анна, налоговый вычет по займам в криптовалюте может зависеть от условий займа и действующего законодательства, но в целом речь идет о процентах, сопоставимых с вычетами по обычным кредитам. Однако важно учитывать, что некоторые ограничения могут применяться, особенно в зависимости от суммы займа и конкретного типа криптовалюты. Лучше всего проконсультироваться с налоговым экспертом для получения точной информации в вашей ситуации.

Мне кажется, что криптозаймы действительно могут помочь минимизировать налоговые расходы. В последнее время все больше людей начинают осознавать преимущества заимствования в криптовалюте. Главное — не забывать консультироваться с налоговыми специалистами, чтобы избежать неприятных сюрпризов.