Криптовалюта, несомненно, изменила наш мир, предоставив новые возможности для финансовых операций. Однако, использование криптовалюты в качестве обеспечения для займов до сих пор остается недостаточно исследованным и недостаточно обеспеченным инструментом.

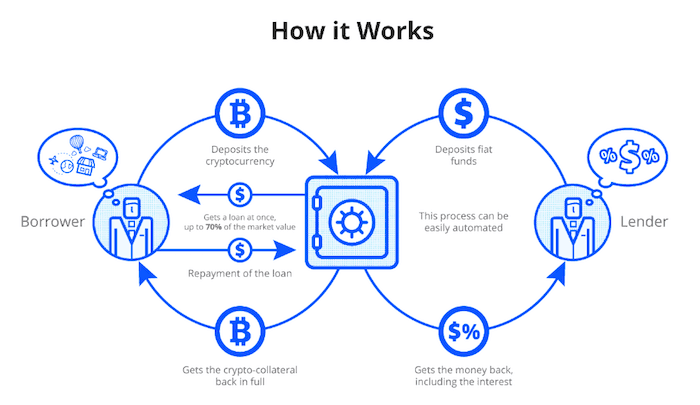

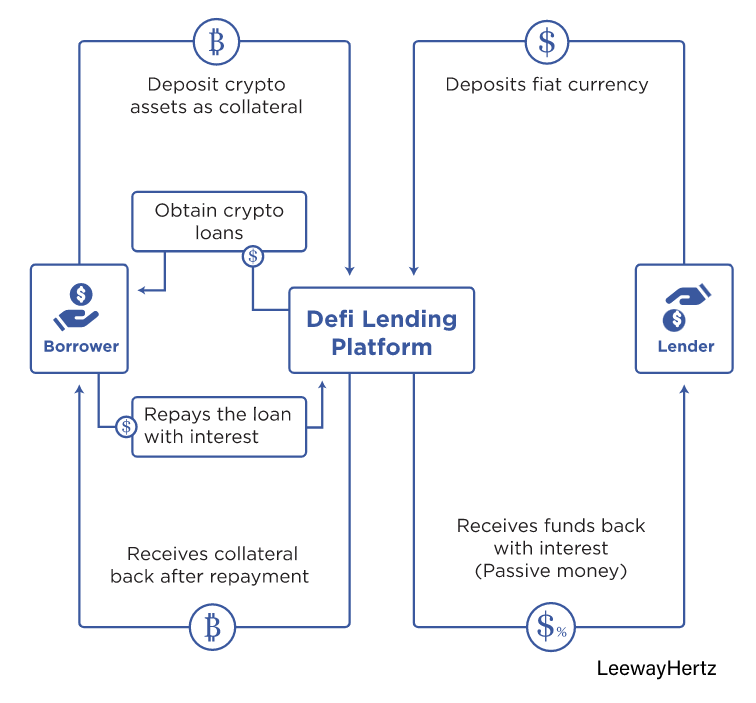

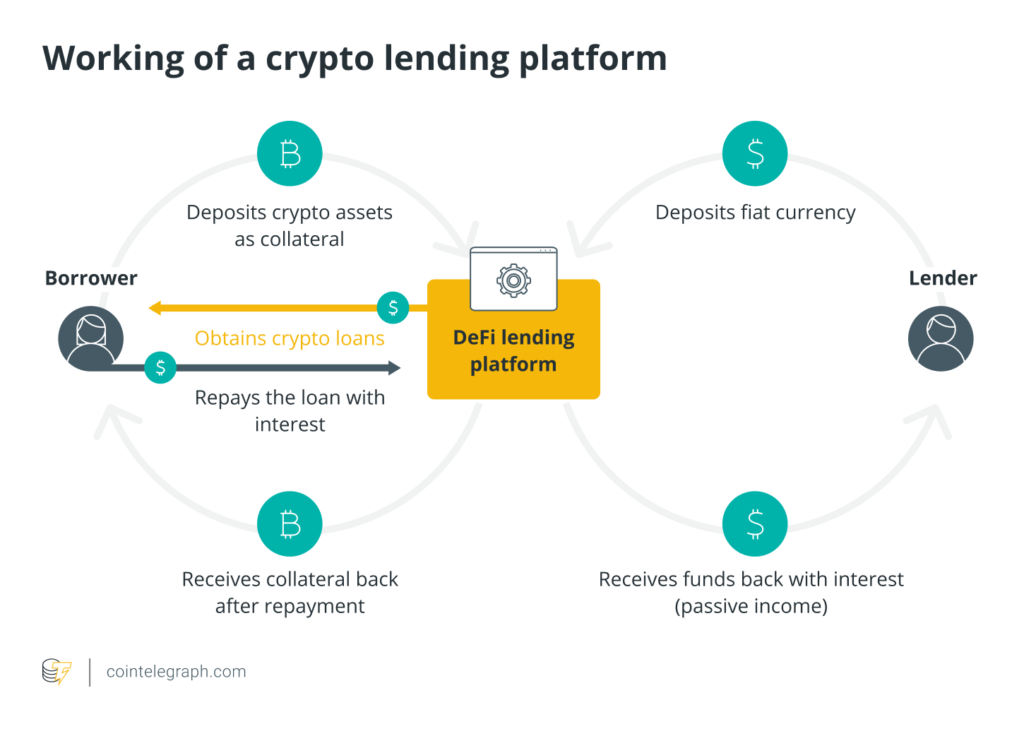

Если традиционные займы требуют коллатерального обеспечения, таких как недвижимость или автомобиль, то криптовалютные займы предлагают новую перспективу, где криптоактивы, такие как биткоин или эфириум, могут быть использованы в качестве обеспечения. Однако, такие займы часто недостаточно обеспечены или неправильно обеспечены, что вызывает риск для обеих сторон сделки — заемщика и заимодавца.

Недостаточно обеспеченные криптовалютные займы подразумевают, что если заемщик не в состоянии выплатить займ, криптоактивы, выступающие в качестве обеспечения, могут быть проданы для покрытия убытков. Однако, не всегда возможно адекватно оценить стоимость и потенциальный рост криптоактивов, что может привести к неправильному обеспечению займа.

Исследование потенциала недостаточно обеспеченных криптовалютных займов включает в себя изучение подходов к обеспечению, рисков, связанных с недостаточной обеспеченностью и возможных путей развития этого инструмента. Необходимо более глубокое понимание преимуществ и недостатков недостаточно обеспеченных криптовалютных займов, чтобы наладить целостные и надежные финансовые отношения, основанные на криптоактивах.

Inadequate Collateral: Риски и проблемы

В сфере криптовалют коллатерализированные займы играют важную роль, обеспечивая доступ к кредитам без необходимости предоставления традиционных финансовых гарантий. Однако, существует определенная проблема, связанная с недостаточным обеспечением займа.

Когда заемщик предоставляет недостаточно обеспечения для получения кредита, возникают значительные риски для кредитора. В случае невыполнения обязательств заемщика, кредитор может лишиться значительной части своего капитала.

В мире криптовалюты, недостаточно обеспеченные займы могут быть особенно рискованными. Поскольку криптовалюта имеет высокую волатильность и может подвергаться значительным изменениям в цене, заемщики могут оказаться в ситуации, когда их обеспечение становится недостаточным для покрытия задолженности.

Еще одной проблемой недостаточно обеспеченных займов является недостаточная защита интересов кредитора. В случае дефолта заемщика, кредитор будет вынужден столкнуться с трудностями в погашении займа. В такой ситуации кредитор может быть лишен возможности удовлетворить свои финансовые потребности.

Недостаточно обеспеченные займы также могут представлять вызовы для контроля над рисковыми активами. Получая недостаточное обеспечение, кредитору может потребоваться проводить дополнительные меры, чтобы защитить свои интересы. Это может включать в себя установление ограничений на использование заемщиком средств, а также ограничения на продажу или обмен активов.

В целом, недостаточное обеспечение займа в сфере криптовалют является значительным риском и вызовом для кредиторов. Недостаточно обеспеченные займы могут привести к потере значительной части капитала и ограничениям в действиях кредитора. Для снижения этих рисков, кредиторам необходимо применять строгие процедуры проверки и оценки заемщика и его обеспечения.

Недостаток Гарантий

Одной из основных проблем с недостаточной гарантией при предоставлении низкой степени обеспеченности крипто-кредита является то, что он может быть недостаточно защищен и подкреплен. Это может представлять риск как для заемщика, так и для кредитора.

Из-за отсутствия необходимой гарантии, позаемщики могут быть не в состоянии предоставить достаточные доказательства своей платежеспособности и надежности. Это может приводить к затруднениям при определении платежеспособности заемщика и его способности погасить кредит.

Кроме того, кредиторы могут испытывать проблемы при определении стоимости активов заемщика, которые могут быть использованы в качестве обеспечения для кредита. В случае неплатежеспособности заемщика, кредитору может быть трудно взыскать задолженность, поскольку недостаточно обеспеченный заем может оставаться без гарантии погашения.

Таким образом, недостаток гарантий в низком уровне обеспеченности кредита может привести к риску неплатежеспособности и непогашения задолженности. Это требует более тщательного исследования и применения регуляторных мер для минимизации рисков и обеспечения надежности процесса предоставления крипто-кредитов.

Default Risk

Default risk refers to the possibility that a borrower will be unable to repay their loan, resulting in a loss for the lender. This risk is particularly relevant when it comes to under-collateralized loan crypto, where the loans are secured by lowly or insufficiently backed assets.

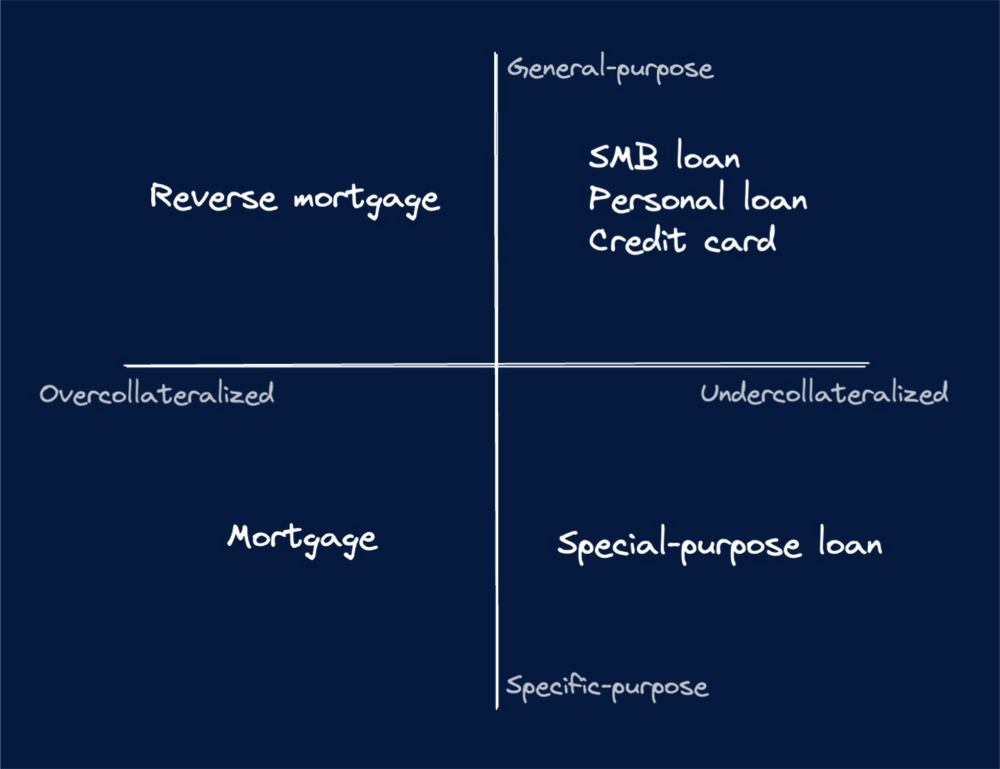

In traditional lending, collateral plays a crucial role in mitigating default risk. Lenders typically require borrowers to provide collateral that is equal to or greater than the loan amount as a form of security. This ensures that if the borrower defaults, the lender can recover their funds by selling the collateral. However, in under-collateralized loan crypto, the collateral provided by the borrower is often inadequately backed.

One of the main reasons for the low collateralization is the volatility of the crypto market. Cryptocurrencies are known for their price fluctuations, which can make it challenging to accurately assess the value of the collateral. This uncertainty increases the default risk associated with under-collateralized loan crypto.

Another factor contributing to default risk is the lack of regulation and oversight in the crypto industry. As the sector is still relatively new and evolving, there are no standard practices or guidelines for under-collateralized loans. This ambiguity leaves room for potential abuse or mismanagement, which can further increase the default risk.

To mitigate default risk in under-collateralized loan crypto, lenders may implement stricter loan terms and higher interest rates. They may also conduct thorough due diligence on borrowers to assess their creditworthiness and ability to repay the loan. Additionally, lenders may diversify their loan portfolios to spread the risk across different borrowers and assets.

Overall, default risk is a significant concern in under-collateralized loan crypto due to the inadequate backing of assets and the volatility of the crypto market. Lenders must carefully assess and manage this risk to protect their funds and ensure the long-term sustainability of under-collateralized loan crypto.

Volatilnost’ rynka

На рынке криптовалюты наблюдается большая волатильность, что является одним из основных факторов, влияющих на привлекательность низкообеспеченных кредитов на основе криптовалюты.

Низкобеспеченные кредиты означают, что заемщик обладает недостаточной или незначительной обеспеченностью залогом для получения кредита. В случае криптовалютных кредитов, это означает, что заемщик недостаточно обеспечивает свою заемную сумму криптовалютой.

Волатильность рынка криптовалюты делает такие кредиты рискованными как для заемщика, так и для кредитора. Когда рынок криптовалюты растет, заемщик может получить кредит, недостаточно обеспечив его цифровыми активами. Однако, если рынок резко падает, стоимость залога может кардинально сократиться, и кредитор может потерять свои инвестиции.

В целях снижения риска низкообеспеченных кредитов, компании-кредиторы стараются устанавливать более надежные механизмы обеспечения кредитов. Например, они могут требовать от заемщиков устанавливать более высокие границы обеспечения для кредитов, или полностью избегать предоставления низкообеспеченных кредитов.

Регуляторы также обратили внимание на проблему низкообеспеченных кредитов на основе криптовалюты и предприняли шаги для ужесточения требований к обеспечению кредитов. Однако, в связи с растущей популярностью криптовалют и развитием технологической инфраструктуры, низкобеспеченные криптокредиты все еще остаются доступными на рынке.

| Преимущества | Недостатки |

|---|---|

|

|

В целом, низкообеспеченные криптокредиты представляют собой высокий риск как для заемщика, так и для кредитора. Заемщик должен быть осведомлен о волатильности рынка и быть готовым к возможным потерям. Кредиторам рекомендуется тщательно оценить возможность потери инвестиций и принять все необходимые меры для снижения риска.

Benefits and Rewards

Инновационные финансовые технологии в области криптовалют и блокчейна имеют потенциал изменить ландшафт ссудных операций и политику обеспечения кредитования. В этой статье мы рассмотрим некоторые из основных преимуществ и вознаграждений, предоставляемых обеспеченными недостаточно или необеспеченными криптокредитами.

1. Возможность получения кредита без достаточного обеспечения

Традиционные банки требуют обеспечение для выдачи кредита, что ограничивает доступ к финансовым услугам для многих людей, особенно для тех, у кого нет значительных активов для залога. Криптокредиты, напротив, позволяют получать займы без достаточного обеспечения, открывая доступ к финансированию для большего числа людей.

2. Низкая защищенность кредитов

Сам по себе криптокредит не требует обеспечения в виде физической собственности. Вместо этого, кредит подтверждается и обеспечивается с помощью криптовалютных активов заемщика, позволяя заимодавцу получать доступ к этим активам в случае невыполнения заемщиком своих обязательств.

3. Возможность получения кредита с недостаточной обеспеченностью

Также возможны случаи, когда заемщик может обеспечить только часть стоимости займа. В этом случае заемщик может получить кредит на основе имеющегося обеспечения, дополнив его другими активами, чтобы получить необходимую сумму. Это открывает дополнительные возможности для заемщиков и позволяет им получать доступ к финансированию, несмотря на недостаток обеспечения.

4. Вознаграждение для держателей криптовалюты

Криптокредиты также предлагают дополнительные вознаграждения для держателей криптовалюты, используемой в качестве обеспечения. Заемщик может получать скидки на процентные ставки или дополнительные условия кредита, если использует определенную криптовалюту. Таким образом, криптокредиты предоставляют дополнительные возможности для получения выгодных условий кредитования для держателей криптовалюты.

5. Прозрачность и безопасность благодаря технологии блокчейн

Использование технологии блокчейн в криптокредитах обеспечивает высокую степень прозрачности и безопасности. Все операции записываются в публичный леджер, который может быть проверен всеми участниками. Благодаря этому, риск манипуляций и мошенничества уменьшается, что создает доверие между сторонами.

6. Увеличение ликвидности для держателей криптовалюты

Криптокредиты позволяют держателям криптовалюты использовать свои активы в качестве обеспечения, не продавая их. Это может быть полезно в ситуациях, когда держатели криптовалюты хотят избежать потери потенциального роста цены или необходимости покупать обратно активы после погашения кредита.

Выводы

Криптокредиты, недостаточно обеспеченные или вовсе без обеспечения, предлагают значительные преимущества для заемщиков и держателей криптовалюты. Они расширяют доступ к финансированию, предлагают дополнительные вознаграждения и упрощенные условия, увеличивают ликвидность и обеспечивают прозрачность и безопасность благодаря технологии блокчейн.

Accessibility for Borrowers

One of the key advantages of under collateralized loan crypto is its accessibility for borrowers. Unlike traditional loan systems, under collateralized loans do not require borrowers to have a high credit score or provide adequate collateral for securing the loan. This opens up the opportunity for borrowers who have been previously excluded from the traditional loan market to access the financial support they need.

Under collateralized loan crypto provides a lowly entry barrier for borrowers, as they are not required to possess a significant amount of crypto assets to secure a loan. This allows individuals with insufficiently collateralized or secured crypto assets to still have the opportunity to borrow funds.

Furthermore, under collateralized loan crypto eliminates certain barriers that borrowers often face in the traditional loan market. For example, the need for a physical presence in a financial institution, extensive documentation, or lengthy approval processes can be inadequately time-consuming and burdensome. With under collateralized loan crypto, borrowers can easily access loans from anywhere in the world as long as they have an internet connection.

The use of crypto as collateral also minimizes the risks associated with loan defaults. Since the loan amount is determined by the borrower’s collateral, the lender is more protected in case of default. This reduced risk allows lenders to offer loans to borrowers with a lower credit score or no credit history, further expanding the potential borrower pool.

Overall, under collateralized loan crypto offers a new level of accessibility for borrowers who may not have had the opportunity to secure loans through traditional means. This opens up financial opportunities for individuals that may have been previously excluded and helps promote financial inclusion in the crypto market.

Increased Liquidity

Одним из основных преимуществ использования недостаточно обеспеченных криптовалютных займов является увеличение ликвидности на рынке. Традиционные способы кредитования, основанные на залоге, не всегда доступны для всех участников финансовой системы, особенно для тех, кто обладает низким кредитным рейтингом или недостаточным залогом. В этом случае, недостаточно обеспеченные криптовалютные займы могут стать альтернативным инструментом доступного и гибкого кредитования.

Недостаточно обеспеченные займы позволяют участникам рынка получить кредит, не обладая значительным количеством гарантий или залога. Такие займы могут быть полезны для предпринимателей и стартапов, нуждающихся в дополнительном финансировании, а также для инвесторов, которые хотят использовать свои криптовалютные активы без их полной продажи.

Экосистема недостаточно обеспеченных криптовалютных займов предоставляет участникам возможность получения доступных и доступных к погашению займов без необходимости предоставления полной обязательной страховки. Такие займы могут быть основаны на степени риска и кредитоспособности заявителя, а также на общей стоимости и количестве обеспечения.

Использование недостаточно обеспеченных криптовалютных займов также способствует повышению ликвидности рынка криптовалютных активов в целом. Поскольку участники рынка могут использовать свои криптовалютные активы как залог для получения займа, значительная часть данных активов может оставаться на бирже или в системе, предлагающей услуги недостаточно обеспеченных займов.

В целом, недостаточно обеспеченные криптовалютные займы предлагают увеличение ликвидности на рынке и доступное кредитование для широкого круга участников финансовой системы, которые ранее были недостаточно оценены или не обладали достаточным залогом при получении кредита.

Возможности получения высоких доходов

Одной из главных привлекательных черт низкодоходных криптозаймов является возможность получения высоких доходов для инвесторов. В отличие от обычных кредитов, криптокредиты позволяют получать доходы значительно выше, благодаря использованию недостаточно обеспеченных и недооцененных криптовалютных активов.

В отличие от обычных кредитов, где заемщики должны предоставить обеспечение или залог, низкодоходные криптозаймы могут предоставляться без каких-либо гарантий. Это означает, что инвесторы могут получать доходы от займа, который не обеспечен или обеспечен недостаточно, что является одной из ключевых привлекательных черт этого типа инвестиций.

Использование криптовалют в качестве обеспечения для низкодоходных криптозаймов открывает новые возможности для инвесторов. Возможность получать доходы на основе инвестиций в недооцененные и недостаточно обеспеченные криптоактивы дает инвесторам возможность зарабатывать более высокие доходы, чем при традиционных инвестициях.

| Преимущества низкодоходных криптозаймов: |

|---|

| 1. Возможность получения высоких доходов |

| 2. Отсутствие необходимости предоставления гарантий |

| 3. Возможность инвестировать в недооцененные и недостаточно обеспеченные активы |

| 4. Возможность разнообразить инвестиционный портфель |

Inadequately Guaranteed Loan Crypto

Криптовалютные займы, которые предлагаются без должной обеспеченности, называются крипто-займами с недостаточной гарантией.

В отличие от традиционных денежных займов, которые обычно требуют залога или другой формы обеспечения, криптовалютные займы могут быть выданы без обеспечения или с низким уровнем гарантии.

При таких недостаточно обеспеченных крипто-займах, заемщик инсufficiently backed может получить займ на основе своей репутации, кредитного рейтинга или других факторов, которые не имеют прямого материального обеспечения.

Такие низко обеспеченные криптовалютные займы имеют свои риски и преимущества.

Риски:

- Повышенный риск невозврата займа, так как отсутствует или недостаточно обеспечено реальное имущество.

- Нерегулируемое использование криптовалюты, что может привести к сложностям при разбирательствах в случае проблемы с погашением займа.

- Потенциальный риск мошенничества и незаконного использования средств, так как отсутствует контроль со стороны банков или других финансовых институтов.

Преимущества:

- Отсутствие необходимости иметь физический залог или другое формальное обеспечение.

- Быстрая и удобная процедура получения займа, так как не требуется проводить сложные процедуры оценки имущества.

- Возможность получить доступ к займу для лиц с ограниченной финансовой историей или у которых нет значительных активов.

Такие недостаточно обеспеченные криптозаймы позволяют заемщикам использовать свою криптовалюту для получения кредита без необходимости продавать ее или использовать как залог. Однако, необходимо учитывать возможные риски и внимательно оценивать надежность платформы, предлагающей такие криптовалютные займы.

| Риски | Преимущества |

|---|---|

| Повышенный риск невозврата займа | Отсутствие необходимости иметь физический залог или другое формальное обеспечение |

| Нерегулируемое использование криптовалюты | Быстрая и удобная процедура получения займа |

| Потенциальный риск мошенничества и незаконного использования средств | Возможность доступа к займу для лиц с ограниченной историей |

The Importance of Adequate Collateral

Адекватное залоговое обеспечение играет важную роль в предоставлении ниже объектов залога кредитования в криптографии. Когда залоговое обеспечение недостаточно, это вызывает ряд проблем и рисков для кредитора и заемщика.

Когда низкое кредитор предоставляет кредит, который не обеспечен адекватным залогом, это означает, что заемщик получает доступ к средствам, не выполняя никаких обязательств или не предоставляя достаточные гарантии. В подобной ситуации кредитор сталкивается с серьезным риском убытков, так как нет надежных гарантий погашения займа.

У займа, который не обеспечен достаточным залогом, есть высокий потенциал для производства заемщика в невыгодную ситуацию. В случае неисполнения обязательств по кредиту, кредитор не имеет вещественных активов, которые можно было бы преобразовать в деньги для покрытия убытков. Поэтому кредитор становится не в состоянии взыскать ссуду, что приводит к убыткам и неэффективности процесса кредитования.

Однако, при правильном обеспечении займа адекватным залогом, кредитору обеспечивается дополнительная защита. Залоговые активы могут быть использованы в качестве гарантии в случае невыполнения обязательств заемщиком. Это позволяет кредитору сделать уверенные шаги в кредитной деятельности, а также уменьшает риски дефолта и потерь.

В ситуации с недостаточным обеспечением займов, криптокредиты могут столкнуться с угрозами беззалоговых кредитов, таких как злоумышленники и неплатежеспособные заемщики. Залоговое обеспечение позволяет снизить риски и улучшить эффективность кредитования.

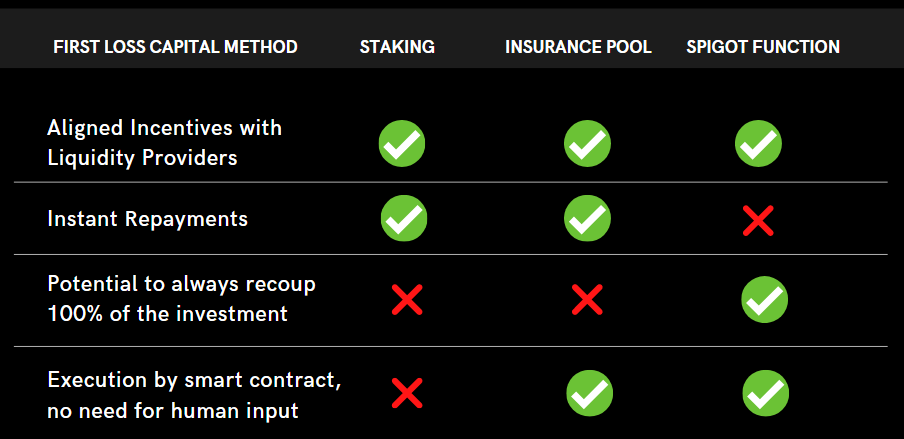

Risk Mitigation

While the concept of under collateralized loans in the crypto space presents exciting opportunities for borrowers, it also carries inherent risks. To mitigate these risks, it is crucial to implement appropriate risk management strategies.

1. Backed by Reliable Assets:

One way to address the risk of under collateralized loans is to ensure that the loans are backed by reliable assets. The borrower should provide sufficient evidence of ownership and value of the assets they are offering as collateral. This could include audited financial statements, independent valuations, and other relevant documentation.

2. Thorough Due Diligence:

Before approving an under collateralized loan, lenders should conduct thorough due diligence on the borrower. This may include assessing their credit history, financial stability, and repayment capacity. By carefully evaluating the borrower’s profile, lenders can reduce the risk of default and make informed lending decisions.

3. Loan-to-Value Ratio:

Implementing a loan-to-value ratio can help mitigate the risk of under collateralized loans. By setting an appropriate ratio, lenders can ensure that the loan amount does not exceed a certain percentage of the collateral value. This helps to protect lenders in case of a decline in the value of the collateral.

4. Regular Monitoring:

To effectively manage the risk of under collateralized loans, it is important to establish a system for regular monitoring. Lenders should keep track of the borrower’s financial situation, market conditions, and any other relevant factors that may impact the value of the collateral. This allows lenders to take timely actions to address any potential risks.

5. Collateral Adequacy:

Lenders should carefully assess the adequacy of the collateral being offered. The value of the collateral should be sufficient to cover the loan amount, including any interest and fees. Inadequately collateralized loans pose a higher risk of default, and lenders should exercise caution when approving such loans.

6. Borrower Education:

Properly educating borrowers about the risks associated with under collateralized loans is crucial. Borrowers should understand the potential consequences of defaulting on their loan and the impact it may have on their creditworthiness. By providing borrowers with comprehensive information, lenders can promote responsible borrowing and reduce the likelihood of default.

In conclusion, while under collateralized loans in the crypto space offer potential benefits, it is essential to implement effective risk mitigation strategies. By ensuring that loans are backed by reliable assets, conducting thorough due diligence, establishing loan-to-value ratios, regularly monitoring the loan portfolio, assessing collateral adequacy, and promoting borrower education, the risks associated with under collateralized loans can be minimized.

Creditworthiness Assessment

In the context of under collateralized loan crypto, creditworthiness assessment plays a crucial role in determining the risk associated with lending to borrowers who possess insufficiently backed collateral.

Traditional lenders rely on a borrower’s creditworthiness to determine the likelihood of repayment. This typically involves evaluating their credit score, income, employment history, and other relevant factors. However, in the case of under collateralized loan crypto, the absence of traditional collateral poses a unique challenge for assessing creditworthiness.

Given the volatile nature of the crypto market and the underlying lack of physical assets, lenders need to adopt alternative methods to evaluate borrowers’ ability and intent to repay their loans.

1. Reputation-based assessment:

- One approach is to consider the borrower’s reputation within the crypto community. This can be determined by assessing their involvement in reputable projects, their track record in fulfilling financial obligations, and their overall standing within the community.

- Lenders can also analyze the borrower’s activity on decentralized platforms, such as smart contract-based lending protocols. This can provide insights into their lending history, including borrowing and repayment patterns.

2. Verification of income and assets:

- Borrowers can provide documentation of their income and assets outside of the crypto space, such as traditional bank statements or proof of ownership of non-crypto assets. This can help establish their financial stability and repayment capacity.

- Lenders may also consider evaluating the borrower’s involvement in other well-collateralized crypto loan platforms to assess their track record and risk management skills.

3. Assessing risk through smart contracts:

Smart contracts can be used to create loan products with built-in mechanisms to mitigate risks. For example, lenders can implement collateralization ratios, liquidation thresholds, and automatic repayment mechanisms to minimize the potential impact of default.

4. Credit scoring models:

Lenders can develop their own credit scoring models specifically tailored for under collateralized loan crypto. These models may incorporate various data points, including the borrower’s crypto portfolio composition, trading activity, and stability of their crypto holdings.

In the world of under collateralized loan crypto, creditworthiness assessment is a complex and evolving process. Lenders must adapt to the unique characteristics of the crypto market and leverage alternative methods to adequately evaluate borrowers’ repayment capacity and manage the associated risks.

Potential Pitfalls and Drawbacks

While under collateralized loan crypto has the potential to revolutionize the lending industry, it is important to consider the potential pitfalls and drawbacks of this emerging financial technology.

- Crypto Volatility: One of the biggest challenges of under collateralized loans is the inherent volatility of the crypto market. Prices of cryptocurrencies can fluctuate wildly, posing a significant risk to lenders who may find themselves with a loan that is inadequately secured.

- Insufficiently Secured Loans: Under collateralized loans may be inherently more risky since they rely on borrowers not defaulting on their loans. In the event of a default, lenders may struggle to recover their funds, as the collateral offered may not cover the loan amount.

- Regulatory Challenges: The adoption of under collateralized loan crypto may face regulatory hurdles in many jurisdictions. Governments and regulatory bodies may have concerns about the potential for financial instability and the lack of traditional collateral in these loans.

- Lowly Collateral Evaluation: Assessing the value and quality of collateral in under collateralized loans can be a complex process. Cryptocurrencies can be difficult to evaluate and determining their true value can be challenging. This can lead to lenders accepting collateral that is worth less than the loan amount.

- Limited Borrowing Opportunities: Under collateralized loans may not be suitable or accessible for everyone. Borrowers with insufficient credit history or without substantial collateral may find it difficult to secure a loan through this method.

It is important to carefully consider these potential pitfalls and drawbacks before fully embracing the concept of under collateralized loan crypto. While it offers exciting opportunities, it also comes with significant risks that need to be navigated for its widespread adoption.

Default and Loss Recovery

Collateralized loan crypto, also known as a crypto-backed loan, is a type of loan that is secured by the borrower’s cryptocurrency assets. However, in some cases, the collateral provided by the borrower may turn out to be insufficiently secured or of low value, leading to default and potential loss for the lender.

In the scenario where the borrower is unable to repay the loan or the value of the collateral drops significantly, the lender faces the risk of losing a portion or the entire loan amount. This is an inherent risk associated with under collateralized loans, where the value of the collateral is lower than the loan amount.

To mitigate the risk of default and potential loss, lenders often require borrowers to provide a certain level of collateral that is higher than the loan amount. This ensures that the lender is adequately protected even if the value of the collateral decreases. Additionally, lenders may impose certain clauses in the loan agreement to protect their interests, such as requiring borrowers to provide additional collateral if the value of the initial collateral drops below a certain threshold.

If default does occur and the collateral is insufficient to cover the loan amount, lenders may have various options for loss recovery. These options can include:

- Seeking legal remedies: Lenders can pursue legal action to recover the outstanding amount from the borrower. This can involve going through the legal system to obtain a judgment and enforce it through measures such as wage garnishment or asset seizure.

- Negotiating with the borrower: In some cases, lenders may choose to negotiate with the borrower to come to a mutually agreeable solution. This can involve restructuring the loan terms, extending the repayment period, or accepting a partial repayment.

- Selling the collateral: Lenders may choose to sell the collateral to recover the loan amount. This can be done through a public auction or private sale, depending on the specific circumstances and legal requirements.

It is important for both lenders and borrowers to carefully assess the risks associated with under collateralized loans and have a clear understanding of the potential consequences in the event of default. This can help ensure that appropriate measures are taken to mitigate risks and protect the interests of all parties involved.

Влияние на доверие инвесторов

Недостаточное обеспечение криптовалютного займа может иметь серьезное влияние на доверие инвесторов. Когда заем не имеет должного обеспечения, возникает риск потери инвестиций для кредиторов.

Криптовалютные займы, не надлежащим образом обеспеченные, могут вызывать опасения по поводу недостаточной безопасности вложений. Когда криптовалютные активы используются в качестве обеспечения недостаточно или неправильно, риск убытков возрастает. Недостаточно обеспеченные займы также могут быть связаны с повышенной степенью волатильности и нестабильности.

Низкий уровень обеспечения займов может отрицательно сказываться на доверии инвесторов к данной практике. Инвесторы, ищущие безопасность и надежность в своих инвестициях, могут предпочесть избегать недостаточно обеспеченных займов, чтобы минимизировать свои риски.

Для повышения доверия инвесторов необходимо создавать надежные и адекватно обеспеченные криптовалютные займы. Такие займы должны иметь достаточное обеспечение в виде криптовалютных активов, чтобы защитить интересы всех сторон.

- Недостаточное обеспечение криптовалютного займа может подорвать доверие инвесторов.

- Криптовалютные займы, недостаточно обеспеченные, могут быть связаны с повышенными рисками и нестабильностью

- Инвесторы предпочитают избегать недостаточно обеспеченных займов из-за риска потери инвестиций.

Лучший подход к обеспечению доверия инвесторов — разработка обеспеченных и надежных криптовалютных займов.

Регуляторное значение

Непосредственное использование ниже обеспеченных крипто-кредитов имеет ряд регуляторных последствий. Во-первых, недостаточно обеспеченные крипто-кредиты могут представлять риск для финансовой системы. Поскольку такие кредиты предоставляются на основе недостаточного обеспечения, возникает опасность дефолта и убытков для займодавцев.

Крипто-кредиты, не имеющие должного обеспечения, могут также создавать проблемы с антиотмывочным законодательством и борьбой с финансированием терроризма. Поскольку такие кредиты не могут быть должным образом отслежены и надлежащим образом зарегистрированы, они предоставляют возможность для скрытого проведения незаконных операций.

Более того, недостаточно обеспеченные крипто-кредиты могут стать проблемой, когда требуется навести порядок в случае банкротства или судебного взыскания. В отсутствие достаточного обеспечения, займодавцы могут остаться без возврата преступных или неплатежеспособных заемщиков.

Insufficiently Backed Loan Crypto

Secured loan crypto, also known as collateralized loan crypto, has gained popularity in recent years as a way for individuals and businesses to access funds without traditional banking systems. However, there are instances where loan crypto can be inadequately backed or insufficiently secured, which can pose risks for borrowers and lenders alike.

When a loan crypto is inadequately backed, it means that the borrower has put up lowly valued collateral or assets that are not sufficient to cover the loan amount in case of default. This situation can arise due to various reasons:

- Borrowers may not have enough valuable assets to provide as collateral.

- Borrowers may intentionally undervalue their assets to obtain a larger loan amount.

- Lenders may accept inadequate collateral due to a lack of due diligence or risk assessment.

The consequences of insufficiently backed loan crypto can be significant:

- If the borrower defaults on the loan, the lender may not be able to recoup their funds through the sale of the collateral.

- The lender may need to take legal action to recover the loan amount, resulting in additional costs and delays.

- Other borrowers and lenders in the crypto ecosystem may lose confidence in the reliability of loan crypto, leading to a decrease in overall lending activity.

To mitigate the risks associated with inadequately backed loan crypto, it is crucial for lenders to conduct thorough due diligence and risk assessment before approving a loan. This includes evaluating the value and liquidity of the collateral, assessing the borrower’s creditworthiness, and considering the overall market conditions.

Additionally, borrowers should carefully consider their ability to repay the loan and ensure that they provide sufficient collateral to cover the loan amount. It is crucial to be transparent and honest during the loan application process to maintain the integrity of the loan crypto ecosystem.

In conclusion, while secured loan crypto offers numerous benefits, there is a need to address the issue of insufficiently backed loan crypto. Lenders and borrowers must work together to ensure that loans are adequately secured, collateralized, and backed, fostering a sustainable and trustworthy loan crypto ecosystem.

Ключевые факторы правильного обеспечения

Одним из наиболее важных аспектов создания эффективной системы криптокредитования является должное обеспечение. Недостаточное, низкое качество или неадекватное обеспечение может привести к серьезным проблемам и риску дефолта для кредиторов. Вот несколько ключевых факторов, которые следует учесть при правильном обеспечении криптокредитов:

- Надежность: Важно, чтобы обеспечение было надежным и не вызывало сомнений в его стоимости и качестве. Независимая оценка стоимости обеспечения может помочь установить его надежность.

- Достаточность: Обеспечение должно быть достаточным для покрытия суммы кредита и возможных потерь в случае дефолта. Инсufficiently обеспеченные криптокредиты могут столкнуться с проблемами при возврате средств в случае невыполнения заемщиком своих обязательств.

- Распространенность: Обеспечение должно быть хорошо распространено и разнообразно. Слишком узкое или недостаточно диверсифицированное обеспечение может привести к большим рискам для кредиторов.

- Прозрачность: Прозрачность обеспечения является критической для обеспечения доверия к транзакциям. Инвесторы и заемщики должны иметь доступ к полной информации о средствах, которые используются в качестве обеспечения.

В целом, обеспечение криптокредитов должно быть надежным, достаточным, хорошо распространенным и прозрачным. Только при соблюдении этих ключевых факторов можно гарантировать стабильность и надежность в сфере подкрепленных криптокредитов.

Оценка активов

Secured (обеспечение) и collateralized (залоговые) криптокредиты играют важную роль в мировой финансовой системе, предоставляя кредиторам дополнительные гарантии и защиту от дефолта заемщика. Криптокредиты позволяют заимодавцам использовать криптовалютные активы в качестве залога, что обеспечивает более надежные и безопасные сделки.

Однако, в случае недостаточной оценки активов, secured и collateralized криптокредиты могут стать проблематичными. Недостаточная оценка активов означает, что залог, предоставленный заемщиком, может быть недостаточным для покрытия задолженности. Это может произойти из-за неправильной оценки стоимости активов или из-за значительного падения рыночной цены активов.

Такие недостатки в оценке активов могут привести к тому, что secured и collateralized криптокредиты оказываются неадекватно обеспеченными. Кредиторы могут оказаться в ситуации, когда обеспечение не может быть реализовано на достаточную сумму, чтобы покрыть задолженность заемщика. В этом случае, кредиторы остаются с недополученными средствами и потерями.

Другая негативная сторона неправильной оценки активов заключается в том, что некоторые криптокредиты могут быть недостаточно обеспечены. Это означает, что залог, предоставленный заемщиком, может оказаться недостаточным по сравнению со стоимостью займа. Как результат, secured и collateralized криптокредиты могут представлять собой высокий кредитный риск для кредиторов.

Такие неправильные оценки активов могут быть внешними или внутренними факторами, такими как недостаточная экспертиза, недостоверная информация о стоимости активов или рыночный раскол в цене активов. Для преодоления этих проблем и обеспечения надежности secured и collateralized криптокредитов, необходима более точная и надежная оценка активов.

Ниже приведена таблица для демонстрации проблемы недостаточной оценки активов:

| Актив | Оценочная стоимость | Рыночная стоимость |

|---|---|---|

| Криптовалюта А | 50 000 USD | 40 000 USD |

| Криптовалюта В | 30 000 USD | 20 000 USD |

| Криптовалюта С | 20 000 USD | 25 000 USD |

В таблице видно, что оценочная стоимость активов значительно превышает их рыночную стоимость. Это означает, что secured и collateralized криптокредиты, использовавшие эти активы в качестве залога, могут быть недостаточно обеспечены и представлять высокий кредитный риск для кредиторов.

В целом, недостаточная оценка активов ведет к неприемлемым рискам и потерям для secured и collateralized криптокредитов. Необходима более точная и надежная оценка активов, чтобы обеспечить надежность и стабильность в этой сфере финансовых операций.

Asset Liquidity

Asset liquidity is a crucial factor to consider when discussing the potential of under collateralized loan crypto. In the crypto world, liquidity refers to the ease and speed with which an asset can be bought or sold without significantly impacting its price.

Many lowly collateralized or inadequately secured loans can often face issues with asset liquidity. When borrowers provide insufficiently backed cryptocurrencies as collateral, there is a risk that these assets may not have enough demand or trading volume to ensure easy liquidation in case of default. This lack of liquidity can create challenges for lenders when they try to sell the collateral to recover the loaned funds.

Moreover, the relatively nascent nature of the crypto market contributes to the liquidity challenges faced by under collateralized loans. Many cryptocurrencies are still in their early stages of development and may not have a well-established marketplace or exchange platform. This lack of reliable trading venues can make it difficult to quickly convert the collateralized assets into cash.

However, to mitigate the risks associated with low asset liquidity, various measures can be implemented. One approach is to diversify the collateral by accepting not only crypto but also other assets, such as real estate or stocks. This can help lenders ensure that they have a broader range of assets that can be easily liquidated in case of default. Diversification can also help to reduce the impact of market volatility on the overall value of the collateral.

Another way to address the liquidity challenges is through the use of stablecoins. Stablecoins are cryptocurrencies that are pegged to an underlying asset or fiat currency, offering stability in their value. By accepting stablecoins as collateral, lenders can ensure that the assets used to secure the loans have a more stable value, reducing the risk of illiquidity during the loan term.

Overall, while asset liquidity remains a significant concern for under collateralized loan crypto, there are measures that can be taken to minimize the associated risks. Diversification and the incorporation of stablecoins can help lenders increase the chances of easy liquidation and protect the value of the loans.

Частые вопросы:

Что такое подзалог криптозайм?

Подзалог криптозайм — это процесс, при котором заемщик получает кредит, не предоставляя физическое или цифровое имущество в качестве залога.

Какие преимущества у подзалога криптозаймов?

Подзалог криптозаймов имеет несколько преимуществ: отсутствие необходимости предоставления залога, быстрое получение кредита и возможность использования криптовалюты в качестве обеспечения.

Каковы риски подзалога криптозаймов?

Риски подзалога криптозаймов включают возможные колебания курсов криптовалют, потерю доступа к цифровым активам при нарушении безопасности и непредвиденные события, которые могут повлиять на ценность криптовалюты.

Какие криптовалюты могут использоваться в качестве подзалога?

В качестве подзалога могут использоваться различные криптовалюты, такие как Bitcoin, Ethereum, Ripple и другие популярные децентрализованные активы.

Какова процедура получения подзалога криптозайма?

Процедура получения подзалога криптозайма обычно включает следующие шаги: выбор платформы, регистрация аккаунта, выбор криптовалюты для подзалога, указание суммы займа и срока, проверка условий и получение средств на свой криптокошелек.

Видео:

Lending with Crypto as Collateral — How Important is this Market?

55 комментариев

Мне кажется, что использование криптовалюты в качестве обеспечения для займов – это смелый шаг вперед. Однако, для того чтобы такие займы стали популярными, необходимо решить проблемы недостаточной обеспеченности и неправильного оценивания стоимости криптоактивов. Больше исследований и разработок в этой области помогут сделать криптовалютный заем безопасным и надежным инструментом для финансовых операций.

Использование криптовалюты в качестве обеспечения для займов может предоставить уникальную возможность для развития финансовых моделей. Однако, не хватает исследований и гарантий, чтобы минимизировать риски для всех сторон. Необходимо провести более глубокое исследование и проработать соответствующие механизмы обеспечения.

Криптовалютные займы без обеспечения могут стать революционным инструментом для развития кредитной сферы. Однако, важно обеспечить должный уровень гарантийности, чтобы минимизировать риски для всех сторон. В таком случае, криптовалюта сможет полноценно функционировать как обеспечение займов и стимулировать инновации в финансовой индустрии.

А какие криптоактивы наиболее подходят для обеспечения займов? Есть ли какой-то список?

Привет, Иван! На текущий момент самыми популярными криптоактивами для обеспечения займов являются биткоин и эфириум. Однако, список может быть более разнообразным в зависимости от конкретной платформы или сервиса, предоставляющего займы. Рекомендую обращаться к конкретной организации, которая предлагает криптовалютные займы, чтобы ознакомиться с их списком подходящих криптоактивов. Удачи!

Очень интересная статья! Я считаю, что использование криптовалюты в качестве обеспечения для займов — это будущее финансовой индустрии. Недостаточное обеспечение займов вызывает определенный риск, но с правильной оценкой стоимости и потенциала криптоактивов, это можно успешно управлять. Жду новых исследований на эту тему!

Криптовалютные займы представляют собой инновационный инструмент, однако они не лишены рисков. Некорректное обеспечение займа может привести к серьезным последствиям для обеих сторон. Необходимо провести дополнительные исследования в этой области, чтобы обеспечить надежность и безопасность таких сделок.

Мне кажется, что использование криптовалюты в качестве обеспечения для займов — рискованное дело. Сложно предсказать будущую стоимость их активов, поэтому оценка их надежности как залога будет непростой задачей. Но, конечно, возможности, которые предоставляет криптовалютный займ, нельзя отрицать.

Криптовалютный займ без обеспечения — интересный инструмент для кредитования. Однако, необходимо учитывать риски, связанные с недостаточной обеспеченностью. Важно разработать правила оценки и использования криптоактивов в качестве обеспечения, чтобы минимизировать потенциальные убытки для всех сторон.

А какие виды криптоактивов могут использоваться в качестве обеспечения? Есть ли потенциал для использования малоизвестных криптовалют?

Благодарю за интересный вопрос, Антонина_34. Действительно, в качестве обеспечения криптовалютных займов могут использоваться различные виды криптоактивов, такие как биткоин, эфириум, лайткоин и другие устоявшиеся криптовалюты. Однако, существует потенциал и для использования малоизвестных криптовалют как обеспечения, так как такие активы могут иметь свою ценность и потенциал роста. Конечно, при использовании малоизвестных криптовалют необходимо проводить дополнительные исследования и анализировать риски, связанные с ними, но в целом это может быть интересное направление для развития криптовалютного займа без обеспечения. Спасибо за ваш вопрос!

Криптовалютные займы — это потрясающий инструмент для развития новых моделей кредитования. Они предоставляют возможность использовать криптоактивы в качестве обеспечения займа, что открывает новые перспективы. Однако, необходимо провести более глубокое исследование и оценить риски, чтобы обеспечить правильное обеспечение займа. В целом, потенциал криптовалютного займа без полного гарантийного покрытия налицо.

Недостаточно обеспеченные криптовалютные займы могут быть рискованным инструментом для обеих сторон. Оценка стоимости и потенциального роста криптоактивов представляет сложности. Но при правильном подходе и регулировании, криптовалютный заем без обеспечения может стать перспективной альтернативой.

Криптовалютные займы могут быть интересным инструментом кредитования, но нужно учитывать риски. Недостаточное обеспечение может привести к потере криптоактивов. Но при грамотном подходе к оценке и обеспечению, эта модель может стать важным фактором развития финансовой индустрии.

Криптовалютный займ без обеспечения — интересная идея, но слишком рискованная. Для таких инструментов нужен более надежный способ обеспечения, чтобы защитить обе стороны сделки. Нужно провести более детальное исследование и разработать соответствующие механизмы оценки и контроля, чтобы обеспечить безопасность и надежность криптовалютных займов.

Интересная статья! Криптовалютные займы могут быть перспективным способом кредитования, но уверена, что для заемщиков и заимодавцев важно правильно оценивать риски и обеспечение. Надо быть осторожными!

Использование криптовалюты в качестве обеспечения для займов может стать революцией в финансовой индустрии. Ведь это открывает новые возможности для развития моделей кредитования и позволяет обойти традиционные требования к обеспечению. Однако, на текущий момент, недостаточно исследованный инструмент и существуют риски неправильного обеспечения займа. Но с дальнейшим развитием и изучением этого подхода, криптовалютные займы могут стать более надежным и безопасным инструментом для всех участников сделки.

Интересная статья! Криптовалютный займ без обеспечения может быть перспективным вариантом для развития новых моделей кредитования. Однако, необходимо серьезно рассмотреть вопросы связанные с недостаточной обеспеченностью и потенциалом роста криптоактивов. Риски для обеих сторон всегда должны быть учтены.

Какой потенциал у криптовалютного займа без полного обеспечения? Как оценить стоимость и риск при таких сделках?

Привет, Андрей_1992! Криптовалютные займы без полного обеспечения имеют свой потенциал, однако оценка стоимости и риска при таких сделках является сложным заданием. В таких случаях требуется глубокое понимание рынка криптоактивов и определенные навыки по анализу их потенциала. При этом, недостаточная обеспеченность таких займов может представлять риск для обеих сторон, поэтому важно тщательно изучать все возможности и риски перед заключением такой сделки. Желаю удачи в изучении этой темы!

Мне кажется, криптовалютные займы без обеспечения могут быть очень рискованными. Оценить стоимость и потенциал роста криптоактивов достаточно сложно, поэтому неправильное обеспечение займа — вполне вероятный сценарий. Лучше придерживаться более традиционных способов займа.

А какие конкретно риски сопряжены с недостаточной обеспеченностью криптовалютного займа?

Недостаточная обеспеченность криптовалютного займа может привести к потере средств для заимодавца, если стоимость криптоактивов внезапно снизится, что приведет к невозможности полного покрытия суммы займа при возврате. Также, возможны ситуации, когда заемщик использует криптоактивы в других операциях, их стоимость падает и заемщик не в состоянии погасить заем. Эти факторы дают понять, что риски недостаточной обеспеченности криптовалютных займов требуют тщательного анализа и оценки для защиты интересов обеих сторон в сделке.

Какие подходы к обеспечению недостаточно обеспеченных криптовалютных займов вы рассматриваете в статье?

Андрей, в статье исследуются различные подходы к обеспечению недостаточно обеспеченных криптовалютных займов. Исследование включает в себя анализ существующих методов обеспечения, выявление рисков такого подхода и предложение возможных стратегий для повышения обеспеченности криптовалютных займов. Благодарим за ваш интерес!

Интересная статья! Я считаю, что криптовалютные займы без обеспечения могут стать будущим финансовых операций, однако согласна, что сейчас этот инструмент необходимо более тщательно исследовать и обеспечить. Риски для сторон сделки должны быть минимальными, чтобы такие займы действительно могли стать широко используемыми. Надеюсь на развитие новых моделей кредитования на основе криптовалюты.

Исследование верно отмечает, что криптовалютные займы представляют собой новую перспективу в финансовой индустрии. Однако недостаточная обеспеченность таких займов порождает значительные риски и требует дополнительного изучения. Важно развивать более надежные модели криптокредитования, учитывая особенности криптовалютных активов и их волатильность.

Криптовалютный займ без обеспечения — интересная идея, однако считаю, что этот инструмент еще слишком неопробован и не обеспечен достаточно. Риск для обеих сторон сделки остается высоким, пока не будет разработан более надежный механизм оценки и обеспечения криптоактивов.

А какие конкретно риски могут возникнуть при использовании криптовалюты в качестве обеспечения для займов? Может ли это привести к ухудшению финансовой стабильности?

Криптовалюты, являясь весьма волатильными активами, могут привести к значительному риск у для сторон сделки. В случае резкого снижения цены криптоактивов, использованных в качестве обеспечения, существует вероятность несоответствия стоимости займа и стоимости обеспечения, что может создать проблемы с возвращением долга. Это, в свою очередь, может негативно сказаться на финансовой устойчивости как заемщика, так и заимодавца. Поэтому необходимо тщательно проработать механизмы оценки и управления подобными рисками.

Криптовалюта действительно изменила наш мир, однако использование ее в качестве обеспечения для займов пока остается не до конца изученным и рискованным подходом. Необходимо тщательное исследование потенциала криптовалютных займов без должной гарантированности обеспечения.

Кажется, что криптовалютные займы без обеспечения могут быть интересным инструментом для развития финансовой индустрии, однако их недостаточная обеспеченность может привести к большим рискам. Необходимо провести более глубокий анализ и установить четкие правила, чтобы минимизировать потенциальные убытки для всех участников.

Криптовалюта, несомненно, изменила наш мир, предоставив новые возможности для финансовых операций. Однако, использование криптовалюты в качестве обеспечения для займов до сих пор остается недостаточно исследованным и недостаточно обеспеченным инструментом.

Какие конкретно риски могут возникнуть при использовании криптовалюты в качестве обеспечения для займов? Это действительно может быть перспективным направлением или скорее проблематичным? Интересно услышать ваше мнение на этот счет.

Использование криптовалюты в качестве обеспечения для займов представляет определенные риски, связанные прежде всего с волатильностью рынка криптоактивов. Это может быть как перспективным, так и проблематичным направлением, в зависимости от правильности оценки и обеспечения. Ключевым вопросом является адекватное понимание ценности и рисков криптовалюты, а также разработка эффективных механизмов оценки обеспечения. С учетом правильного подхода, использование криптовалюты в займах может открыть новые возможности, однако необходимо тщательное изучение и понимание всех аспектов данного инструмента.

Исследование очень интересное! Я считаю, что криптовалютные займы без обеспечения могут быть перспективным направлением, но важно учитывать риски и адекватно оценивать значение криптоактивов в этом процессе.

Интересная статья! Я считаю, что криптовалютные займы без обеспечения действительно могут стать новым трендом в финансовой индустрии. Однако, важно учитывать риски, связанные с недостаточной обеспеченностью таких займов, чтобы защитить интересы всех сторон в сделке.

Криптовалютные займы представляют собой интересную новую возможность в финансовой сфере. Однако, их недостаточная обеспеченность может создать значительные риски как для заемщиков, так и для заимодавцев. Без должной оценки и обеспечения такие операции могут привести к нежелательным последствиям. Необходимо тщательно изучать все аспекты данного инструмента, чтобы минимизировать возможные убытки и проблемы.

Изучение потенциала криптовалютного займа без обеспечения показывает, что данный подход представляет как риски, так и возможности для финансовой индустрии. Необходимо более серьезно подходить к обеспечению криптовалютных займов, чтобы минимизировать потенциальные убытки для всех сторон сделки.

Какие конкретно риски возникают при использовании криптовалюты в качестве обеспечения для займов? В статье это не разъясняется достаточно подробно.

Елена, спасибо за вопрос! Одним из основных рисков является высокая волатильность криптовалюты. Если цена актива упадет, заемщик может столкнуться с требованием дополнительного обеспечения или даже потерей средств. Также существуют риски, связанные с потенциальными мошенническими схемами и недостаточной регуляцией данного рынка. Рекомендую дополнительно изучить эти риски перед принятием решения о займе.

Изучение потенциала криптовалютного займа без обеспечения представляет собой важное направление в современной финансовой индустрии. Возможности, которые открываются при использовании криптовалюты в качестве обеспечения, требуют более детального исследования, чтобы минимизировать риски для обеих сторон сделки. Необходимо учитывать особенности криптоактивов при оценке их потенциала как обеспечения для займов.

Исследование показывает, что использование криптовалюты в качестве обеспечения для займов очень перспективно, однако важно учитывать риски и недостатки данного подхода. Необходимы более детальные исследования для разработки эффективных моделей кредитования на основе криптовалюты.

Криптовалютные займы кажутся интересным инструментом, но их недостаточная обеспеченность вызывает серьезные риски как для заемщиков, так и для заимодавцев. Без адекватной оценки криптоактивов их использование в качестве залога может быть небезопасным. Необходимо провести дополнительные исследования и установить четкие критерии для таких займов.

Криптовалюта, несомненно, изменила наш мир, предоставив новые возможности для финансовых операций. Однако, использование криптовалюты в качестве обеспечения для займов до сих пор остается недостаточно исследованным и недостаточно обеспеченным инструментом. Если традиционные займы требуют коллатерального обеспечения, таких как недвижимость или автомобиль, то криптовалютные займы предлагают новую перспективу, где криптоактивы, такие как биткоин или эфириум, могут быть использованы в качестве обеспечения. Однако, такие займы часто недостаточно обеспечены или неправильно обеспечены, что вызывает риск для обеих сторон сделки — заемщика и заимодавца. Недостаточно обеспеченные криптовалютные займы подразумевают, что если заемщик не в состоянии выплатить займ, криптоактивы, выступающие в качестве обеспечения, могут быть проданы для покрытия убытков. Однако, не всегда возможно адекватно оценить стоимость и потенциальный рост криптоактивов, что может привести к неправильному обеспечению займа. Исследование потенциала недостаточно обеспеченных криптовалютных займов включает в себя изучение подходов к обеспечению, рисков, связанных с недостаточной обеспеченностью и возможных путей развития этого инструмента. Необходимо более глубокое понимание пр

Изучение потенциала криптовалютного займа без обеспечения представляет собой интересное направление. Криптоактивы могут стать новым видом обеспечения, но их недостаточная стабильность вызывает серьезные риски. Для рынка кредитования это представляет как новые возможности, так и потенциальные угрозы, которые требуют дополнительного изучения и регулирования.

Мне очень интересно, какие меры можно предпринять для снижения рисков, связанных с недостаточно обеспеченными криптовалютными займами?

Анна, вы подняли важный вопрос. Одним из способов снижения рисков может быть внедрение более строгих критериев оценки криптоактивов. Также возможны системы рейтинга заемщиков, чтобы мы могли лучше понять их финансовую стабильность. Обсуждение лучшего регулирования в этой области также может помочь минимизировать риски.

Я считаю, что криптовалютные займы без обеспечения могут открыть множество возможностей для тех, кто не имеет физического collateral. Однако, существует огромный риск, связанный с недостаточной обеспеченностью. Я надеюсь, что в будущем рынок будет предлагать более прозрачные и безопасные механизмы, чтобы защитить обе стороны сделки. Необходимо внедрять новые технологии оценки и регулирования, чтобы можно было минимизировать риски.

Я считаю, что криптовалютные займы без обеспечения могут открыть новые горизонты для заемщиков, но без должной оценки рисков мы можем столкнуться с серьезными проблемами. Необходимо создать четкие и прозрачные механизмы оценки, чтобы защитить обе стороны сделки. Биткоин и эфириум, конечно, привлекательны, но нестабильность цен делает их сложными активами для обеспечения.

Согласна с тем, что криптовалютные займы открывают новые горизонты, но, на мой взгляд, риски недостаточно обеспеченных активов слишком велики. Без четких механизмов оценки стоимости криптовалюты заимодавцы подвергаются большим потерям. Необходимо больше прозрачности и регулирования в этом сегменте, иначе мы рискуем создать финансовую неустойчивость.

Я считаю, что кредитование под криптовалюту действительно открывает новые горизонты для заимодавцев и заемщиков. Но нужно быть осторожными. Рынок настолько волатильный, что оценка криптоактивов может быть крайне неточной. Если займы будут недостаточно обеспечены, это может привести к серьезным проблемам для обоих участников. Надеюсь, что будут разработаны более надежные методы оценки и обеспечения таких займов.

Я считаю, что криптовалютные займы без обеспечения могут стать интересной альтернативой для заемщиков, которые не имеют традиционного имущества. Однако, необходимо учитывать высокий риск, связанный с волатильностью криптоактивов. Без четкой оценки их стоимости, такие займы могут привести к большому числу проблем как для заемщиков, так и для кредиторов. Надеюсь, что рынок скоро найдет более надежные решения для этого направления.

Интересная статья! Но хотелось бы узнать, какие конкретно меры можно предпринять для уменьшения рисков, связанных с недостаточно обеспеченными криптовалютными займами?

Мне кажется, что криптовалютные займы без обеспечения представляют собой опасный шаг в финансовой индустрии. Риски недостаточного обеспечения слишком велики, особенно в условиях волатильности рынка. Если заемщик не сможет вернуть займ, последствия будут катастрофическими как для него, так и для заимодавца. Нужно быть крайне осторожными и лучше требовать хотя бы минимальных гарантий, чтобы избежать неприятных ситуаций.